« Le krach de 2018 sera pire que celui de 1987 ! »

Il y a un certain temps déjà que Marc Touati prédit un crash pour 2018, pour le moment on en a eu un mini, peut être le début d’un plus grand justement alors que les bourses se reprennent un peu sur de la communauté des autorités monétaires comme c’était prévisible (un vrai grand crash est un imprévu et arrive par définition à contrecourant du consensus). C’est surtout du côté de l’obligataire et de la courbe des taux qu’il faut regarder.

Cherté des actions, remontée de l’inflation, crainte sur les taux d’intérêt… La situation actuelle n’est pas sans rappeler celle qui prévalait en 1987, juste avant un krach mémorable. Elle est toutefois jugée plus inquiétante qu’alors par un économiste…

Les investisseurs en actions font grise mine, ces derniers temps, la plupart des Bourses de la planète accusant déjà de lourdes pertes par rapport à leurs récents sommets de janvier. Certains intervenants redoutent un krach comparable à celui de 1987, d’autant que la situation actuelle n’est pas sans rappeler celle qui prévalait alors : cherté globale des actions, développement effréné du trading algorithmique, frémissement de l’inflation, craintes de remontée des taux d’intérêt à long terme et même… nouveau président de la Réserve fédérale des Etats-Unis. Jay Powell vient en effet d’être intronisé à la tête de l’institution financière la plus influente au monde.

Au-delà de ces similitudes, certains experts, tels que Marc Touati, président du cabinet ACDEFI, estiment même que le contexte actuel est plus inquiétant qu’alors. Ainsi, selon cet économiste, les investisseurs en actions n’ont encore rien vu, le krach de 2018 risquant fort d’être « plus douloureux que celui de 1987 ! ». A l’époque, le cycle d’expansion du PIB des Etats-Unis, la première puissance de la planète, « était moins avancé qu’aujourd’hui, tandis que les fondamentaux de l’économie mondiale étaient plus solides que maintenant. Les autorités n’avaient pas épuisé leurs marges de manœuvre, tant budgétaires que monétaires, alors qu’aujourd’hui, on se demande bien comment elles pourraient relancer la machine en cas de choc », souligne-t-il. Voici, point par point, une analyse comparée de la situation actuelle et de celle qui prévalait il y a 30 ans.

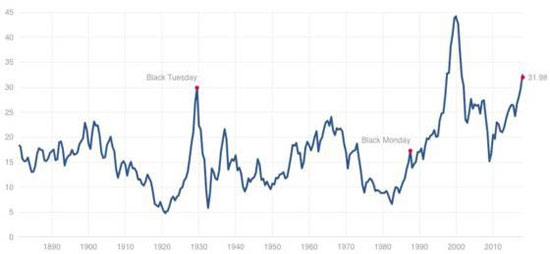

Cherté des actions, en particulier outre-Atlantique

Aujourd’hui, comme en 1987, les actions affichent des multiples de valorisation très élevés, surtout à Wall Street. Une façon de jauger leur cherté consiste à examiner le PER (capitalisation boursière rapportée aux bénéfices) corrigé du cycle, mis au point par le prix Nobel 2013 d’économie et professeur de l’Université de Yale Robert Shiller. Cet indicateur, aussi appelé PER de Shiller, compare la capitalisation boursière du S&P500 à la moyenne des bénéfices réels (c’est-à-dire en tenant compte de l’inflation) sur 10 ans. Il est actuellement à 32, un score historiquement élevé. Depuis 1900, il n’a été plus haut que lors de la bulle Internet des années 90. S’il était inférieur à 20 en 1987, les actions américaines étaient néanmoins aussi considérées comme chères alors, au vu notamment de la concurrence des obligations d’Etat à long terme, dont la rémunération dépassait 9%.

Grafic Evolution du PER de Shiller

Le trading algorithmique en partie incriminé

Sur la seule séance du 19 octobre 1987, le Dow Jones avait plongé de pas moins de 22,6%. Pour expliquer une chute d’une telle ampleur, les systèmes de trading automatiques ont été largement incriminés. « Le Lundi noir a été le premier effondrement des marchés financiers imputable (à ces systèmes). Ces opérateurs ‘programmatiques’ avaient en effet choisi de vendre massivement des titres qui étaient en train de chuter, afin de limiter l’impact sur leurs propres portefeuilles. Toutefois, quand tout le monde s’est mis à vendre, le krach n’en a été que plus violent », explique James Bateman, directeur de la gestion diversifiée chez Fidelity International.

30 ans après, faut-il s’attendre à un remake de ce sombre épisode ? David Lafferty, stratégiste de marché en chef de Natixis Global Asset Management, voit du moins des « vulnérabilités structurelles » rappelant le chaos d’alors. « Les systèmes de trading automatiques et les stratégies de protection de portefeuille ont à l’évidence joué un rôle clé dans le krach de 87. Il semble que la leçon n’ait pas été retenue, alors qu’on a constaté ces dernières années un développement astronomique des stratégies quantitatives et de “trading algorithmique », susceptibles « d’amplifier les pertes » en cas de choc de marché, selon l’expert. Le trading algorithmique a « déjà été jugé responsable d’autres krachs de marché, notamment en 2010, lorsque l’indice S&P500 a cédé 6% en seulement vingt minutes” », souligne de son côté James Bateman.

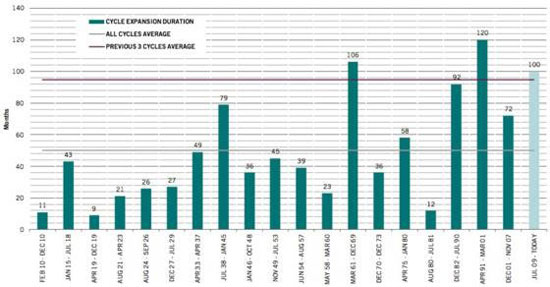

En 1987, le cycle économique était bien moins mature que l’expansion actuelle

Le krach de 1987 a été « un simple ajustement boursier » – certes violent – sur les niveaux de valorisation des actions, « sans grande conséquence économique », juge Marc Touati. Il relève qu’à l’époque, le cycle de croissance économique n’avait que près de quatre ans, alors que le cycle d’expansion actuel, déjà très mature, est un des plus longs de l’Histoire des Etats-Unis (il a été initié après la crise de 2008-2009). Malgré le choc boursier de 1987, le cycle d’expansion économique, moins vieux, avait pu se poursuivre quatre années de plus.

Longueur du cycle d’expansion économique américain (en mois)

Suite au krach de 1987, les autorités avaient des cartouches. Elles sont aujourd’hui démunies…

En 1988, la croissance économique a été très forte, relève l’expert. En effet, suite au krach de 1987, la Réserve fédérale a pu réagir, puisqu’elle avait de la marge pour réduire son taux directeur – ce qu’elle a fait. Les autres banques centrales lui ont emboîté le pas… A contrario, les taux directeurs restent actuellement historiquement bas de part et d’autre de l’Atlantique, et la Banque centrale européenne n’a de son côté toujours pas mis un terme à son programme de rachats d’actifs massifs. De même, au vu de l’ampleur de la dette publique – celle des Etats-Unis dépasse son PIB ! –, les puissances occidentales n’ont plus vraiment de marges de manœuvre budgétaires, alors qu’il y a 30 ans, elles avaient les moyens de mettre en œuvre des mesures de soutien.

1987 et 2018, des années de changement à la tête de la Réserve fédérale

Le flash krach (krach éclair) actuel coïncide avec la prise de fonction de Jay Powell à la présidence de la Réserve fédérale. Or, en 1987, son n°1 d’alors, Alan Greenspan, avait pris la tête de l’institution juste quelques mois avant le plongeon de Wall Street. « Alors qu’il avait initialement fait part de sa volonté de durcir la politique monétaire, il a dû revoir sa copie suite au krach, et a abaissé le taux directeur. Alors qu’aujourd’hui, Jay Powell n’aurait plus cette marge de manoeuvre en cas de véritable krach sur les marchés d’actions », souligne Marc Touati.

De mêmes craintes de remontée des taux d’intérêt à long terme

Les investisseurs redoutent actuellement une remontée plus forte que prévu de l’inflation, qui ferait bondir les taux d’intérêt à long terme. Pour autant, « de nombreux facteurs structurels forts – tels qu’une concurrence mondiale exacerbée – devraient freiner la remontée de l’inflation », juge Marc Touati, qui précise que c’est surtout sur les prix des actifs – actions, immobilier, obligations et cryptomonnaies – que l’on peut actuellement parler d’inflation. Malheureusement, même en l’absence de vrai retour de l’inflation, les taux d’intérêt à long terme pourraient grimper, selon lui, en cas de montée des craintes sur l’endettement des Etats. On risquerait alors d’assister à l’éclatement simultané des quatre bulles précitées, alors que seules les actions avaient chuté en 1987…

yogaesoteric

17 mai 2018