Le père de la finance moderne : « L’inflation est totalement hors du contrôle des banques centrales » (1)

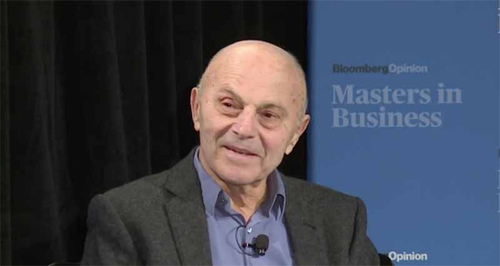

Peu d’économistes ont eu une plus grande influence sur les marchés financiers qu’Eugène Fama. Selon sa théorie du marché efficace, la concurrence entre les investisseurs est si intense que toutes les informations et les attentes sont immédiatement et correctement prises en compte. Il est donc impossible de battre le marché à long terme.

N’hésitant jamais à faire des déclarations pointues, le professeur de finance de l’université de Chicago doute du pouvoir des banques centrales. « Les affaires des banques centrales sont comme la pornographie : Il s’agit essentiellement d’un divertissement qui n’a pas d’effets réels », dit-il. En revanche, il avertit que les investisseurs pourraient commencer à douter de la solvabilité des gouvernements en raison du niveau élevé de la dette nationale.

Dans cet entretien approfondi avec The Market/NZZ, qui a été édité et condensé pour plus de clarté, le professeur Fama explique pourquoi il se félicite de l’essor de l’investissement passif et pourquoi il ne voit aucun problème dans la forte concentration de capitaux chez les géants de la technologie comme Apple, Amazon ou Microsoft. Selon lui, des variations de prix absurdes comme les prix négatifs du pétrole ne sont pas une raison pour douter du comportement rationnel des marchés.

Selon le professeur Fama, l’hypothèse d’un marché efficace a révolutionné la façon dont les gens investissent.

– Qu’est-ce qui vous vient à l’esprit lorsque vous regardez les fluctuations sauvages que la bourse a connues cette année ?

– Le marché semble plutôt bien se porter. Il a tenu bon même si l’économie est au plus bas. C’est un bon exemple de l’anticipation dont fait preuve le marché : Il regarde au-delà de ce que nous vivons actuellement et dit que l’avenir n’est pas si mal.

– Pensez-vous que c’est la bonne hypothèse ?

– Si je pouvais faire des prévisions, je ne serais pas professeur.

– Pourtant, depuis le krach de février/mars, nous sommes passés de 1929 à 1999 en quelques mois seulement. Quelles sont les chances que les actions soient dans une bulle ?

– Les bulles sont des choses que les gens voient avec le recul. Ils ne les identifient pas à l’avance. Bien sûr, vous pouvez observer le comportement des prix, et vous pourrez peut-être identifier les cas où ils sont trop élevés. Mais si vous vous contentez de regarder en arrière et de dire : « Oh, les actions ont beaucoup baissé, donc c’était une bulle, alors c’est un recul de 20/20. À l’époque, il n’y avait aucune preuve qu’il y avait une bulle. »

– D’autre part, il y a parfois des signes évidents d’excès. Prenons l’exemple de la dernière phase du grand marché haussier des dotcoms de la fin des années 90.

– Revenons à la période qui a précédé le krach. Début décembre 1996, Alan Greenspan, le directeur de la Réserve fédérale, a prononcé son célèbre discours d’« exubérance irrationnelle » sur le niveau trop élevé du marché. Mais même après le crash, le marché n’est jamais revenu au niveau où il avait fait ce discours. Alors que pensez-vous de cette prévision ?

– N’y a-t-il vraiment aucun moyen de repérer une bulle ?

– Voici un autre exemple : Dans les années 50, il y avait un célèbre professeur à Stanford qui était économiste agricole. Il apportait des parcelles de prix agricoles dans la salle des professeurs et demandait aux gens d’identifier les bulles. Bien sûr, ils ont vu les hauts et les bas, et tous ont identifié des bulles. Ensuite, il leur a dit que ce n’étaient que des chiffres qu’il avait générés au hasard. Cela vous montre à quel point les gens savent identifier les bulles.

– Dans ce contexte, que pensez-vous de la tendance croissante de la finance comportementale à s’intéresser à l’influence de la psychologie sur les décisions d’investissement et à remettre en question l’efficacité des marchés ?

– Ce que je dis, c’est que nous sommes d’accord sur les faits mais pas sur l’interprétation. Selon moi, la finance comportementale n’existe pas. Il s’agit essentiellement d’une critique de l’efficacité des marchés. Ils n’ont pas de théorie qui leur soit propre. C’est pourquoi je suis la personne la plus importante dans le domaine de la finance comportementale. Sans moi, ils n’ont personne avec qui être en désaccord. Je pense donc que la finance comportementale n’est qu’une branche des marchés efficients.

– Mais qu’en est-il des facteurs comme les émotions, la mentalité de troupeau ou les cycles ? Ne sont-ils pas du tout importants ?

– Les goûts et le comportement sont importants en économie. Personne ne le nie. Mais vous devez traduire ces choses en quelque chose de testable, afin que nous puissions prendre les données et les tester, en regardant vers l’avant et non vers l’arrière. C’est ma réponse à tout cela. Cela ne marche jamais.

– Pourtant, nous savons aussi que les investisseurs mélangent régulièrement des titres ou des noms d’entreprises d’apparence similaire et provoquent ainsi des mouvements absurdes dans les cours des actions. En quoi ce comportement est-il rationnel ?

– Il ne l’est pas. Vous pouvez identifier des erreurs de ce genre. Il est courant que les noms confondent les investisseurs et que, par conséquent, vous puissiez obtenir des mouvements de cours temporaires. Mais ils sont généralement minuscules et disparaissent rapidement. Je ne dis pas que les marchés sont totalement efficaces, mais ils le sont pour la plupart des questions que je traite. Les modèles ne sont jamais vrais à 100 %. S’ils l’étaient, nous les appellerions réalité, et non modèles. Mais à presque toutes les fins, l’efficacité des marchés est une très bonne approximation. J’irai même plus loin : Presque tous les investisseurs devraient considérer les marchés comme efficaces pour leurs propres décisions d’investissement. S’ils le font, ils s’en porteront mieux à long terme.

– Pourtant, récemment, nous avons vu des choses vraiment étranges et difficiles à expliquer rationnellement, comme les prix négatifs du pétrole ou les écarts de crédit sur des sociétés au bilan forteresse comme Apple qui explosent. Est-ce ainsi que les marchés rationnels sont censés se comporter ?

– Il est toujours stupide d’examiner les cas individuels, car chaque cas est différent. Je ne sais pas comment juger ces événements particuliers et je ne me lance pas dans l’évaluation d’entreprises individuelles. Mais le fait que le prix du pétrole ait été brièvement négatif vous indique que tous les stocks étaient pleins. Par conséquent, les gens ne pouvaient pas acheter de pétrole puisqu’il n’y avait pas de place pour le mettre. Le prix négatif n’a pas duré très longtemps, mais cela montre qu’une fois que vous commencez à produire du pétrole, ce produit continue à sortir du sol quoi qu’il arrive. Cela signifie que le prix peut devenir négatif, et que quelqu’un qui a une capacité de stockage peut gagner de l’argent à ce moment-là.

– Vous attendiez-vous à ce que les prix du pétrole soient négatifs ?

– Nous avons vu beaucoup de choses que nous pensions ne jamais pouvoir arriver avant. Mais c’est ce qui s’est passé, comme des taux d’intérêt négatifs dans tous les pays d’Europe.

– Les taux d’intérêt négatifs bouleversent le système financier. Les marchés sont-ils encore capables de fonctionner efficacement lorsque les obligations ont un rendement inférieur à zéro ?

– Les taux d’intérêt négatifs vous indiquent que le stockage des liquidités a un coût. C’est pourquoi vous obtenez des taux négatifs, surtout pour les obligations à court terme. L’alternative à la détention de ces obligations est de détenir des liquidités, mais la détention de liquidités n’est apparemment pas sans coût. Cela signifie que vous êtes lié par le coût de la détention d’espèces. Alors, que faites-vous de votre argent liquide ? Si nous parlons d’une position de centaines de millions de dollars, vous ne voulez pas l’avoir en espèces.

– Et qu’en est-il des conséquences fondamentales des taux négatifs ? Quel est leur impact sur l’économie réelle ?

– Je ne pense pas qu’ils aient un impact sur l’économie réelle, mais c’est un problème pour le système financier. De plus, en 2008, en réponse à la crise financière, la Fed a commencé à payer des intérêts sur ses réserves. Mais il n’y a pas d’intérêt sur la monnaie, et la monnaie est échangeable contre des réserves à la demande des banques. Donc, selon la théorie monétaire classique, vous ne savez pas vraiment ce qui détermine l’inflation à ce stade. Il n’y a aucun contrôle sur le stock de ce qui est qualifié d’argent, puisque les réserves ne sont plus vraiment de l’argent parce qu’elles rapportent des intérêts. Cela signifie que vous ne pouvez pas contrôler l’offre des devises. En d’autres termes : L’inflation est totalement hors du contrôle des banques centrales.

Lisez la deuxième partie de cet article

yogaesoteric

10 octobre 2020