L’Inde est en train de bouleverser le marché de l’argent (et des métaux précieux)

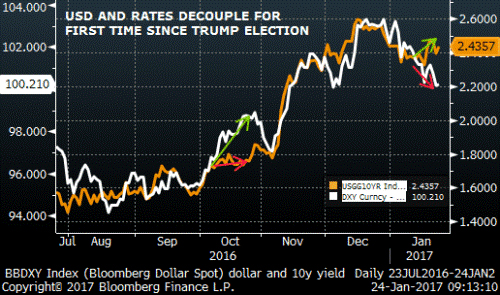

Le Dollar Et les taux long (10 ans) se découplent pour la première fois depuis l’élection de TRUMP, les investisseurs se détournent du marché obligataire, squeeze (pression) sur le dollar.

L’or reprend sa course en avant (le dollar baisse comme indiqué dans le graph ci-dessus : la « trumpinflation » – le protectionnisme bon pour les exports). Rien ne pourra plus l’arrêter, le bas de 2015 est définitivement « in » (les haut sont de plus en plus haut, les bas de moins en moins bas), sauf qu’il y a et aura beaucoup de volatilité.

De plus – entre autres – grâce au nouvel étalon or de la Sharia, les Musulmans du monde peuvent désormais avoir accès à certains produits dérivés de l’or tels que les ETF (exchange-traded fund) et les actions minières, ainsi qu’aux barres de métal physique. Cette nouvelle possibilité d’investissement va participer à fortement modifier le paysage de l’offre et de la demande. Selon GoldCore, si 1% de la finance islamique était redirigée vers l’or (et cela se produira et s’amplifiera), la demande pourrait gonfler de 1.000 tonnes par an.

Quant au marché de l’argent, il décolle aussi, notamment grâce à la demande Indienne qui grossi et qui devient énormissime (l’Inde, immense consommatrice de MP – métal précieux –, impact énormément les 2 métaux). Pour le moment, l’Inde est en train de bouleverser le marché de l’argent. De nombreuses raisons justifient une hausse importante de l’argent dans les années à venir. En voici une nouvelle, qui échappe au radar de la plupart des investisseurs…

Les Indiens achètent énormément d’or. La banque Macquarie estime que l’or représente environ 78 % de l’épargne des ménages indiens, plus que n’importe où dans le monde. Habitude positive ou négative, une telle épargne en or entrave la croissance car les réserves des banques nécessaires pour accorder des crédits diminuent.

Comme vous le savez probablement, cela fait des années que le gouvernement indien tente de réduire la demande. Il a introduit trois plans de démonétisation de l’or : « déposez votre métal jaune à la banque et nous vous payerons des intérêts » propose l’offre.

Le premier plan n’a pas vraiment marché, notamment parce que les taux offerts étaient bien trop bas. Mais le gouvernement indien n’a pas abandonné, si bien que leurs efforts plus récents ont commencé à jouer un rôle sur la demande d’or. Non seulement la dernière tentative a été plus efficace, notamment en raison de taux offerts plus élevés, mais la démonétisation de novembre 2016 des billets de 500 et de 1000 roupies a également joué un rôle.

Les chiffres de la demande d’or en 2016 en Inde commencent à nous parvenir. Les importations de métal jaune furent de 570,8 tonnes l’année dernière, une baisse importante de 44 % par rapport à 2015. Il s’agit également d’un plus bas de 13 ans.

La plupart des analystes s’attendent à ce que cela perdure, comme ce spécialiste des matières premières l’a dit : « Les aspects de la demande de métal physique seront carrément mauvais pour 2016. Pour la première fois les Indiens tenteront d’acheter de l’or sans cash. C’est un défi important. »

Mais alors, les Indiens vont-ils arrêter d’acheter de l’or ?

Retour aux sources

Les Indiens ne cesseront pas d’acheter de l’or. Mais la demande pourrait rester modeste si les interférences du gouvernement perdurent à ces niveaux. Mais que feront alors les investisseurs indiens ? Ils achèteront de l’argent. Comment pouvons-nous en être sûrs ? Pour deux raisons. Tout d’abord, parce que le processus est déjà engagé :

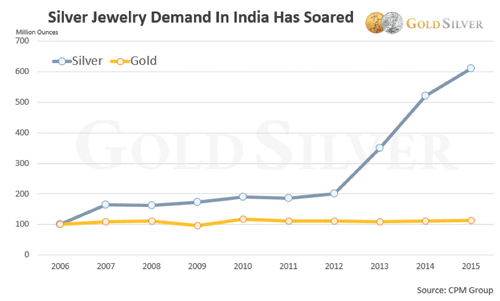

À partir de 2013, la demande de bijoux en argent en Inde a explosé. Elle a plus que triplé en seulement trois petites années (excepté les chiffres de 2016). Et sur les 10 dernières années, il s’agit d’une augmentation de plus de 600 %.

Alors que les droits de douane, les taxes et les autres combines du gouvernement ont toujours eu plus d’impact, les Indiens se sont de plus en plus tournés vers l’argent, qui est quasi à l’abri des interférences du gouvernement. Mais les Indiens se tournent également vers l’argent en raison de leur histoire.

La longue histoire de l’argent en Inde

Saviez-vous que l’Inde était le premier acheteur d’argent bien avant de devenir le premier acheteur d’or du monde ? Les Indiens achetaient tellement d’argent qu’en fait, au début du XXe siècle, le gouvernement a fait face à des problèmes fiscaux similaires à ceux d’aujourd’hui provoqué par l’or.

À l’époque, le gouvernement indien avait réagi de la même façon : en 1910, il avait plus que doublé les droits de douane sur les importations d’argent, passés de 5 à 11 %. Sans surprise, la demande d’argent a chuté de 29 % en 1912, d’après un rapport du grossiste d’or Pixley and Abell.

La baisse de la demande d’argent fut attribuée non pas uniquement à la hausse des droits de douane, mais aussi, à la substitution de l’argent par l’or dans l’épargne des habitants, vu que le métal jaune était devenu plus abordable sur une base relative.

Les importations d’argent ont continué de baisser alors que les importations d’or augmentaient, jusqu’à ce que l’Inde finisse par devenir le plus gros importateur d’or du monde, un titre que le pays conserve depuis presque 100 ans.

Nous avons un précédent historique montrant non seulement que les Indiens furent de grands acheteurs d’argent, mais qu’ils ont également choisi, sciemment et en masse, de se tourner vers un autre métal précieux si l’autre devient trop cher ou difficile à acheter. Ce n’est pas spéculer que de dire qu’ils pourraient refaire la même chose, comme le graphique ci-dessus le montre, le processus de migration vers l’argent étant déjà en cours. Mais que pourrait-il se passer si l’argent devait monter en puissance ?

La demande d’argent bondira si les Indiens poursuivent de la sorte

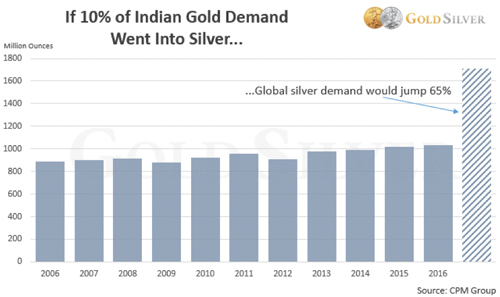

Il est vrai qu’une demande d’or limitée et prolongée en Inde pourrait impacter le cours du métal jaune. Mais ce serait une aubaine pour l’argent. Soyons prudents et supposons que 10 % des sommes investies par les Indiens dans l’or vont dans l’argent. Voici ce qui se passerait avec la demande mondiale d’argent :

Il est évident que cette rotation de seulement 10 % des investissements dans les métaux précieux en Inde provoquerait une hausse massive de la demande d’argent mondial. Dans ce scénario, de 65 %.

Et comme vous pouvez probablement le présumer, cette quantité d’argent n’est pas disponible. La production des mines et l’argent de récupération ne seraient pas en mesure de satisfaire cette nouvelle demande. La pression sur l’offre serait réelle, et mondiale.

Rien que ce facteur pourrait propulser l’argent à la hausse. N’oubliez pas que la plupart des investisseurs ignorent ce fait. Un développement de cette nature pourrait les prendre par surprise, et déclencher une ruée vers l’argent, événement qui pourrait s’ajouter à d’autres conditions positives pour le métal gris. Cela n’aura pas lieu du jour au lendemain, mais si cette tendance devait attirer l’attention des médias et gagner en traction, les prix vont flamber, tandis que le déficit d’offre pourrait durer des années vu qu’il sera difficile à corriger.

yogaesoteric

7 juillet 2017