Economisme : Les banques centrales ont capitulé. Que va-t-il se passer ?

« Tous ceux qui me suivent depuis 20 ans savent que je ne suis pas un grand fan des banques centrales. Ce sont des bureaucrates pontifiants avec un sens académique de l’infaillibilité qui croient avoir la vision d’une puissance supérieure dans l’économie et les marchés. Mais en mars 2019, le monde des banquiers centraux a atteint un nouveau creux. La banque centrale américaine FED a alors jeté l’éponge sur le ring pour de bon. » C’est ce que Steen Jakobsen, économiste en chef et directeur des investissements de la banque danoise Saxo, écrit dans un courrier électronique adressé à une rédaction.

En décembre 2018, le même Jakobsen avait écrit que le monde était « un mois, voire deux d’une panique économique mondiale ». « A quoi ressemblera cette panique ? Les politiciens feront tout ce qui est en leur pouvoir pour maintenir à flot une économie en perte de vitesse. Une économie qui souffre encore des conséquences des erreurs commises au cours des dix dernières années et tout cela six mois à peine après que l’on nous ait annoncé la fin de la crise. Quel dommage ! », écrivait alors le Danois.

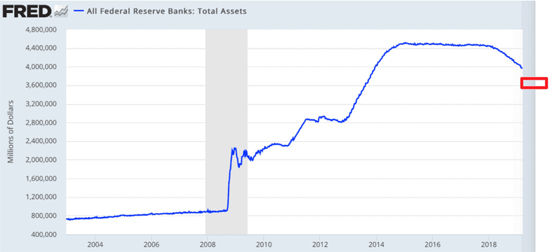

Et il semble qu’il ait maintenant raison. La banque centrale américaine a annoncé en mars 2019 que le taux d’intérêt principal resterait inchangé. De plus, le système des banques centrales n’a plus augmenté les taux d’intérêt pour le reste de l’année. La FED a cessé également de réduire son bilan après septembre 2018. Selon Powell, cela n’est plus nécessaire car « le bilan est de taille saine ». Mais lorsque l’on examine le graphique ci-dessous [le rectangle rouge indique le moment où la baisse progressive a été stoppée en septembre 2018] on peut avoir une opinion différente. Il semble fortement qu’une sortie n’est plus possible. Les dollars supplémentaires qui ont été mis en circulation après la crise ne disparaîtront donc jamais.

La théorie monétaire moderne (MMT) n’en est pas une

Selon Jakobsen, dans la prochaine étape, les banques centrales n’agiront plus que comme des auxiliaires des gouvernements, en prolongement de leur politique fiscale. Cela sous couvert de l’application de la soi-disant MMT, ou théorie monétaire moderne. Celle-ci sera introduite rapidement et avec des mesures puissantes, probablement après un été de stagnation économique. [Qui se traduira par une détérioration des données économiques, un cadre géopolitique opposé au multilatéralisme et sous l’impulsion d’agendas nationalistes hasardeux).

« Pour mémoire, la théorie monétaire n’est ni moderne, ni monétaire, ni même une théorie » écrit le Danois. [Selon les tenants de la MMT, des taux d’intérêt auxquels les pays empruntent sont depuis longtemps inférieurs à la croissance de la production. En d’autres termes, la richesse que nous créons grâce à cette dette est supérieure au montant que nous devons rembourser].

MMT : la légende politique doit justifier la capitulation de la FED

« C’est une légende politique aussi bien à la disposition des banquiers centraux que des politiciens. […] Ce qui compte vraiment, c’est que le MMT est la réponse évidente aux déséquilibres créés par le QE (Quantitative Easing) et aux cris des populistes. Dans le contexte d’ascension du trumpisme et du socialisme démocratique aux États-Unis et des révoltes populistes de tous crins dans toute l’Europe, nous savons que lorsque les négociations budgétaires débuteront au sein de l’UE après les élections européennes du mois de mai 2019 et aux États-Unis en octobre les gouvernements commenceront à promouvoir le programme de MMT. Sous le prétexte d’investir dans les infrastructures, de réduire les inégalités et de réformer le code des impôts en faveur des emplois pour la classe moyenne inférieure. »

« La Fed a eu besoin d’un peu plus de temps que la BCE pour capituler, mais le 20 mars 2019, elles avaient cédé toutes les deux ». Selon Jakobsen, les bourses ont déjà pris en compte la conclusion d’un accord commercial parfait entre la Chine et les Etats-Unis. Alors même que cette conclusion demeure très incertaine. Le coût du Brexit qu’elles ont pris en compte est aussi très mal calculé, dit-il. En d’autres termes, les marchés boursiers sont révélateurs de tout ce qui ne va pas dans le monde financier.

Le marché boursier avec ses « valorisations de type 1929 »

Le graphique ci-dessous montre comment les banques centrales ont inondé à plusieurs reprises les marchés avec de nouvelles liquidités. C’est ce qui s’est passé au cours des 10 dernières années, lorsque que les marchés boursiers ont commencé à baisser.

Selon l’analyste Jesse Colombo (Real Investment Advice), cela a conduit à des « valorisation boursières de type 1929, qui rendent inévitables une correction douloureuse ».

Un krach ultime est inévitable

« En intervenant constamment sur les marchés, la FED est à la base d’un aléa moral d’une ampleur sans précédent. Une génération entière de traders et de spéculateurs en bourse est devenue convaincue que les marchés ne peuvent jamais chuter. Parce que la Fed interviendra encore et encore pour les sauver. Cela signifie qu’ils pensent pouvoir continuer à prendre des risques sans entrave. La Fed ne fait qu’encourager la prise de tels risques. Mais au final, sa capacité d’intervention pour sauver les marchés sera anéantie. C’est alors que l’ultime krach se produira. »

Aux USA, les inquiétudes liées à l’économie mondiale sont de retour. Le 22 mars 2-19, le Dow Jones a lâché 1,77 % tandis que le NASDAQ dévissait de 2,50 % et le S&P 500 de 1,90 %, soit la pire séance depuis le 3 janvier 2019. Autre fait marquant, le taux d’intérêt de la dette américaine à dix ans est même passé un petit moment en dessous de celui de la dette à 3 mois de 2,455 %, phénomène anormal communément appelé « inversion de la courbe des taux » qui a toujours précédé de quelques trimestres la quasi-totalité des récessions américaines des dernières décennies.

Et comme la BCE, la Fed a révisé à la baisse ses prévisions de croissance, de dépenses des ménages et d’investissement des entreprises et n’a plus augmenté ses taux d’intérêt en 2019, elle a inversé même en septembre 2019 sa politique de « QE » à l’envers, autrement dit elle a cessé de réduire son portefeuille accumulé, depuis 2008, de bons du Trésor. Le déficit commercial américain se creuse malgré les droits de douane de Trump, tandis que la dette privée continue d’augmenter et que la dette publique américaine a explosé de 217 % entre 2007 et 2016. La hausse des actions, depuis le début de l’année 2019, semble donc un simple rebond au sein d’un marché baissier, alors que les cours du pétrole retombent.

yogaesoteric

1 février 2020