Et si « America.Inc » était plus fragile qu’il n’y paraît

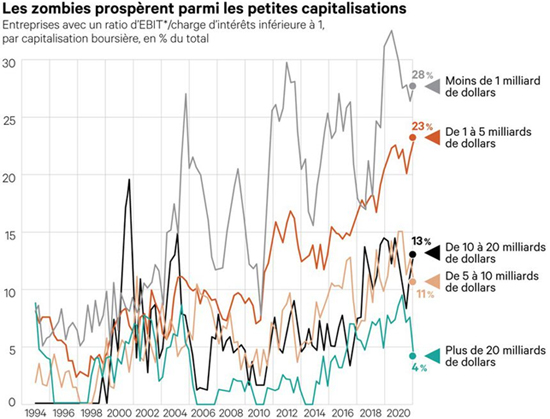

La solidité financière des sociétés américaines s’est considérablement dégradée. Pour près de 30 % des sociétés de moins d’un milliard de dollars de capitalisation, le résultat opérationnel ne couvre même pas les charges d’intérêts.

L’accumulation de signaux négatifs incite les investisseurs à la plus grande prudence sur les Bourses mondiales. Guerre commerciale, cacophonie autour du Brexit, retrait américain en Syrie… Les incertitudes politiques et géopolitiques ne manquent pas.

Autre sujet d’inquiétude : le ralentissement annoncé de l’économie mondiale se confirme. Après les mauvais indicateurs d’activité de la début d’octobre 2019, la patronne du FMI Kristalina Georgieva, a prévenu que les prévisions économiques du Fond seraient révisées à la baisse la fin du mois. Elle a observé un « ralentissement synchronisé » de l’économie mondiale et voit un « risque sérieux que les services et la consommation soient bientôt affectés ».

Entreprises « zombies »

Les entreprises américaines dans leur ensemble ont nettement moins profité des années de croissance que les géants du S&P 500. En témoignent les statistiques du Bureau of Economic Analysis américain. Alors qu’en trois ans les bénéfices nets du S&P 500 ont augmenté de 50 %, ceux des entreprises américaines suivies par le BEA n’ont progressé que de 6 % (sur la base des résultats du deuxième trimestre 2019).

Surtout, dès que l’on porte le regard au-delà des grandes capitalisations, la structure financière des sociétés américaines s’est singulièrement dégradée. « La part d’entreprises dont le résultat opérationnel ne couvre même pas les charges d’intérêts fait froid dans le dos », commente Didier Philouze chez Redbridge. Ces entreprises « zombies », comme on dénomme les sociétés incapables de couvrir leur dette, représenteraient 28 % des sociétés de moins d’un milliard de dollars de capitalisation et 23 % de celles dont la « capi » est comprise entre 1 et 5 milliards.

La Banque des règlements internationaux (BRI) alerte régulièrement sur ce phénomène. Non seulement ces entreprises captent une partie des investissements et de l’emploi qui pourraient être utilisés par des entreprises plus saines – l’utilisation du capital est donc peu efficiente -, mais elles posent un risque pour la stabilité du système financier.

A l’origine de cette situation : les taux bas qui ont permis à des entreprises peu rentables de se financer. Mais pas seulement. « Les covenants [conditions imposées par les créanciers, souvent sous forme de ratios financiers à respecter, ndlr] se sont considérablement assouplis, ce qui permet à ces sociétés de survivre. » Les prêteurs ont accordé des conditions de financement très agressives aux entreprises les plus endettées. L’indicateur de la qualité des covenants calculé par l’agence de notation Moody’s est ainsi tombé à son plus bas niveau en juillet dernier, et il a continué à se dégrader depuis. « C’est comme si on attribuait une note de 2 sur 20 à la qualité des packages de covenants », commente Muriel Nahmias, chez Redbridge.

Ebitda gonflé et « covenants holidays »

Un exemple ? Certains prêteurs lorsqu’ils évaluent le niveau d’endettement (levier) maximal pour lequel ils sont prêts à accorder un financement, n’hésitent pas à gonfler l’Ebitda. Par exemple, en intègrant par anticipation le montant des synergies attendues d’une fusion ou d’une acquisition. Ainsi, « un tiers des documentations financières ne plafonnent plus le montant des économies qui peuvent être intégrées dans le calcul de l’Ebitda », souligne Muriel Nahmias, chez Redbridge.

Autre pratique pour le moins discutable : les « covenants holidays ». Autrement dit, la possibilité laissée aux entreprises de ne pas respecter les ratios financiers pendant certaines périodes.

yogaesoteric

24 février 2020