Cea mai mare bancă europeană, Deutsche Bank, se întreabă dacă nu cumva se fac pregătiri pentru o prăbușire economică… «controlată»

În toamna anului 2015, Fondul Monetar Internațional a confirmat o informație care circula încă din luna octombrie 2014, potrivit căreia monetizarea vorace a datoriilor pe care o făcea Banca Japoniei își va găsi sfârșitul vertiginos în 2017 (deoarece cei care vor să vândă nu vor mai avea ce). Pur şi simplu deoarece în regimul financiar global discreționar, prețurile activelor nu sunt nimic mai mult decât un indiciu al generozității băncii centrale. Sau, după cum consideră Deutsche Bank, „În fond, într-un sistem monetar discreționar, prețurile activelor reflectă «în exterior» – de ex. – banii băncii centrale și măsura (proporția) în care aceştia au fost multiplicați prin intermediul sistemului bancar”.

În toamna anului 2015, Fondul Monetar Internațional a confirmat o informație care circula încă din luna octombrie 2014, potrivit căreia monetizarea vorace a datoriilor pe care o făcea Banca Japoniei își va găsi sfârșitul vertiginos în 2017 (deoarece cei care vor să vândă nu vor mai avea ce). Pur şi simplu deoarece în regimul financiar global discreționar, prețurile activelor nu sunt nimic mai mult decât un indiciu al generozității băncii centrale. Sau, după cum consideră Deutsche Bank, „În fond, într-un sistem monetar discreționar, prețurile activelor reflectă «în exterior» – de ex. – banii băncii centrale și măsura (proporția) în care aceştia au fost multiplicați prin intermediul sistemului bancar”.

Problema este că Banca Japoniei (BJ) și Banca Centrală Europeană sunt singurele două bănci centrale care au mai rămas într-o lume în care politicile monetare de restrângere a relaxării cantitative (quantitative easing – QE), cunoscute şi ca politici de restrângere cantitativă în China, şi restrângerea Fed (Banca Rezervei Federale din SUA) în forma creşterii ratei viitoare (în cazul în care Fed nu-şi pierde credibilitatea şi îşi restrânge tendinţa de creştere a ratei dobânzii) sunt acum implicate activ în reducerea lichidităților globale. Este doar o chestiune de timp până când piața va începe să plătească prețul din cauza faptului că politicile de relaxare cantitativă ale Băncii Japoniei au început numărătoarea inversă, ceea ce va conduce la consecințe devastatoare pentru piața activelor de risc.

Banca Centrală Europeană (BCE), care este, de asemenea, foarte constrânsă în privința furnizării de fonduri monetare, după cum a admis Ewald Nowotny (guvernatorul Băncii Austriei și membru în conducerea BCE – n.n.) în toamna anului trecut, va urma același curs al evenimentelor.

Problema japoneză a apărut în discuție la începutul lunii septembrie 2015. Iată în continuare câteva observații-cheie despre ceea ce se petrece în prezent în Statele Unite ale Americii și în China – cele două state despre care se consideră că sunt vinovate de vânzarea rapidă și masivă de titluri de valoare din toamna anului 2015, și despre care jucătorii pe piețele financiare au înțeles într-un final că sunt cele care absorb complet în mod activ lichiditățile globale.

Problema este că în urma creșterii dolarului și a colapsului prețului petrolului, reciclarea petrodolarului a eșuat, conducând la lichidarea imediată a rezervelor valutare ale Trezoreriei SUA de către națiunile care sunt piețe emergente. Acest fenomen a fost amplificat pe 11 august 2015, când China a participat la presiunea pentru lichidarea globală ca urmare a anunțului referitor la devalorizare.

Problema este că în urma creșterii dolarului și a colapsului prețului petrolului, reciclarea petrodolarului a eșuat, conducând la lichidarea imediată a rezervelor valutare ale Trezoreriei SUA de către națiunile care sunt piețe emergente. Acest fenomen a fost amplificat pe 11 august 2015, când China a participat la presiunea pentru lichidarea globală ca urmare a anunțului referitor la devalorizare.

Lichidarea rezervelor Chinei și ale țărilor cu piețe emergente, exportatoare de petrol, sunt de fapt două fețe ale aceleiași monede: într-o lume în care dolarul american crește ca urmare a preocupărilor de restrângere monetară a Fed, celelalte bănci centrale sunt nevoite să lichideze rezervele valutare. Aceasta include atât piețele emergente cât și China.

Nu mai este necesar să subliniem că aceste tendințe cheie enumerate mai sus, care au avut loc în decursul anului 2015, au devenit într-un final unul dintre cele mai importante subiecte ale mass-media și au condus la cea mai severă prăbușire a capitalului (scăderea prețului titlurilor de valoare) din ultimii ani, incluzând prima corecție făcută de compania de audit Standard&Poor’s după anul 2011. În celelalte țări, devastarea produsă de indicii de risc este mult mai profundă, cu piețele de capital emergente și valutele prăbușindu-se peste tot în lume cu o viteză ce amintește de criza asiatică din 1998, în timp ce în China bula imobiliară, bula creditelor și bula burselor de valori explodează de mult.

Înainte de a continua, prezentăm o scurtă expunere a lui Dominic Konstam, unul dintre directorii Deutsche Bank, despre cum se face că în actualul sistem financiar global, lichiditățile băncilor centrale la nivel global sunt fungibile și până în urmă cu câteva luni au condus la prețuri record ale titlurilor de capital în toată lumea. Iată explicațiile sale pline de inteligență și bun simț:

„Să începem cu unele noțiuni elementare. Lichiditățile globale pot fi înțelese ca fiind suma tuturor obligațiilor exprimate în dolari. Avem apoi cazul cursurilor de schimb valutar complet flexibile versus cursurile de schimb valutar fixe. Dacă una dintre băncile centrale, cum ar fi Rezerva Federală a SUA [banca centrală a Americii – n.n.], își extinde bilanțul, aceasta va crește lichiditățile globale în mod direct. Dacă cursurile de schimb valutar sunt flexibile, asta va însemna că dolarul va tinde să devină mai «slab», așa încât valoarea datoriilor din sistemul global ale celorlalte bănci centrale va crește, în dolari. «Slăbirea» dolarului ar putea astfel să contribuie la un preț mai mare, în dolari, la bunurile globale cu prețuri exprimate în dolari, de exemplu. Dacă cursurile de schimb valutar sunt fixe, atunci pentru a atinge acea valoare, celelalte bănci centrale vor trebui să își extindă la rândul lor bilanțurile financiare și să includă rezervele valutare în dolari în partea de active. Deci lichiditățile globale sunt mai întâi crescute de Rezerva Federală, iar apoi, prin extinderea în lanț a datoriilor, și de către celelalte bănci centrale. În funcție de sensibilitatea cursurilor de schimb la ajustările relative ale bilanțurilor financiare, nu este un caz a priori ca aceeași extindere a bilanțului realizată de Rezerva Federală să conducă la creșterea sau scăderea expansiunii lichidităților globale conform cu fiecare regim al cursului de schimb valutar. Prin urmare, simpla existență a unei creșteri masive a rezervelor în valută nu ar trebui văzută ca o expansiune masivă a lichidităților globale – deși, după cum vom arăta mai departe, observația empirică este că aceasta este o forță mult mai puternică în «impactul» pe care schimbările din lichiditățile globale o au asupra activelor financiare.”

În mare, astfel se explică de ce și cum măsurile de ușurare sau restrângere cantitativă realizate de Rezerva Federală au implicații atât de profunde nu numai asupra fiecărei clase de active și a parității valutare, ci și a Produsului Global Brut.

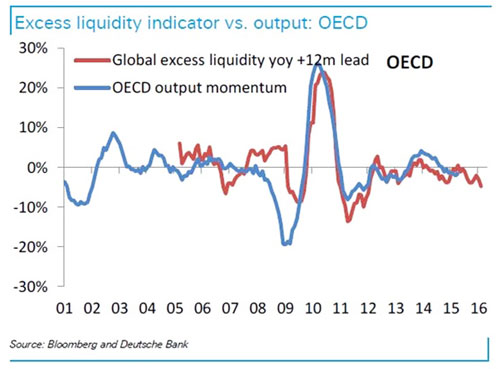

„În cel mai larg sens, lichiditățile tind să susțină ritmul creșterii economice, în special atunci când sunt în exces față de creșterea nominală curentă. Prin urmare, schimbările pozitive în ceea ce privește lichiditățile ar trebui să ducă la creșterea valorii titlurilor de capital și la prețuri negative ale obligațiunilor. Lichiditățile băncilor centrale sunt o mare parte a lichidităților globale, și, fiind supuse efectului multiplicator al băncilor, același lucru afirmat mai sus este valabil și în cazul lor. Restrângerea lichidităților realizată de Rezerva Federală și ajustarea valutară pusă în practică de China implică o restrângere a condițiilor de lichiditate, care, dacă toți ceilalți coeficienți rămân la fel, implică o pierdere în nivelul producției globale .”

Excesul de lichidități globale de la an la an, plus 12 luni în avans

Ritmul producției Organizației pentru Cooperare și Dezvoltare Economică (Organisation for Economic Co-operation and Development – OECD)

Dar în timp ce impactul asupra creșterii economice globale este tangibil, există de asemenea o întârziere substanțială până când întregul său impact să fie observat. Însă atunci când vine vorba despre prețurile activelor, totuși, piața este cu mult mai rapidă în a deconta dispariția „mâinii invizibile”.

„În cele din urmă, într-un sistem financiar discreționar, preturile activelor reflectă «în exterior», de exemplu, banii băncii centrale și gradul în care aceștia s-au multiplicat prin intermediul sistemul bancar. Pierderea rezervelor nu reprezintă numai o pierdere directă a banilor «din exterior», ci și o reducere a multiplicării. Nu trebuie să ne așteptăm ca multiplicarea să revină la normal imediat datorită operațiunilor de compensare ale băncilor centrale.”

Aici Deutsche Bank sugerează panica, deoarece potrivit estimărilor sale, în timp ce piața de capital din SUA s-ar putea să se fi corectat, mai are încă un drum lung de parcurs până să ajungă să țină pasul cu scăderea dramatică a rezervelor globale și ale celor federale (iar aici nici măcar nu ne referim la faptul că BJ și BCE vor fi forțate de piață să reducă injecțiile de lichidități):

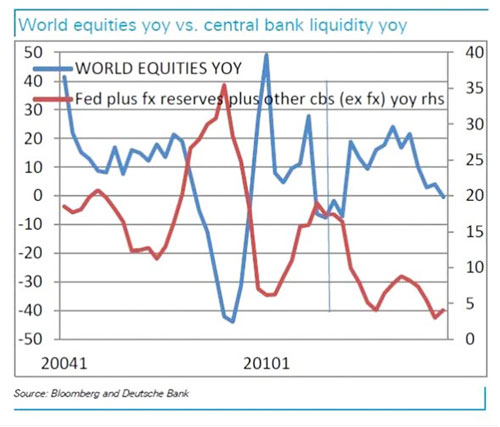

„Să începem cu activele de risc, urmate de prețurile globale ale titlurilor de capital. La prima vedere s-ar părea că această corelare este negativă, în sensul că atunci când lichiditățile băncii centrale cresc, acțiunile scad, și invers. Sigur că aceasta determină cel mai probabil anumite politici ca răspuns – băncile centrale sunt tipic «întârziate», așa încât reacționează atunci când acțiunile scad și apoi titlurile de capital tind să revină. Dacă dăm lichiditățile în viitor cu șase trimestre, observăm că piața conduce la lichidități adiționale anticipate. Aceasta este foarte îngrijorător acum, pentru că sugerează că prețurile titlurilor de capital s-ar putea reduce cu ușurință cu 20% sau chiar cu 40% pornind de la o valoare apropiată de zero a lichidității băncii centrale, luând în considerare coeficienți de multiplicare similari celor din perioada post criză.”

Capitalurile globale de la an la an (cu albastru)

și lichiditățile băncilor centrale de la an la an (cu roșu)

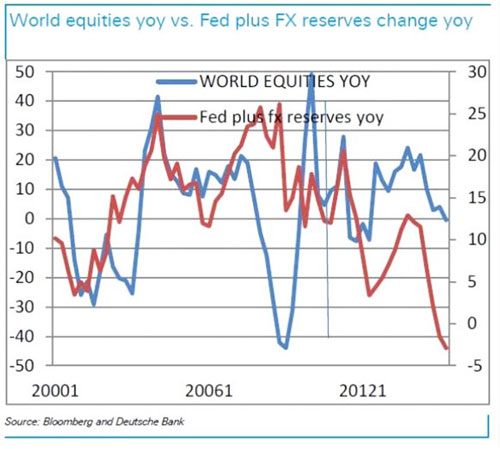

Capitalurile globale de la an la an (cu albastru)

și rezerva federală plus rezervele valutare de la an la an (cu roșu)

Iată previziunile sumbre ale Deutsche Bank referitoare la ceea ce urmează să se petreacă în continuare cu prețurile capitalurilor:

„Dacă ne referim numai la componentele valutare și la rezerva federală, se pare că există o relație contemporană mult mai strânsă a lichidităților cu prețurile titlurilor de capital. La un anumit nivel, sugestia este aceeași: în lipsa unei creșteri a rezervelor federale și a celor valutare, prețurile titlurilor de capital au tendința de a descrește destul de rapid.

De exemplu, bilanțul financiar al Rezervei Federale ar putea cu ușurință să fie negativ cu 5% în aceasta perioadă a anului următor, în funcție de cum este administrat portofoliul SOMA (System Open Market Account – Contul Sistemului Pieței Deschise) și ar fi asociat cu alte pierderi ale rezervelor valutare, mai puțin în cazul în care alte țări, inclusiv China, ar permite slăbirea valutelor. Acesta ar fi un motiv de gravă îngrijorare pentru lichiditățile globale (ale băncilor centrale).”

Repetăm, toate acestea implică un status quo al politicilor de quantitative easing (relaxare cantitativă) ale Europei și Japoniei, care, după cum am explicat deja, sunt pe punctul de a „expira”.

„Verificarea (corelarea), probabil cu ajutorul indicatorului principal al altei acțiuni a băncii centrale, este că alte bănci centrale au avut un rol esențial în susținerea capitalurilor (acțiunilor) în trecut în mod sistematic – cele mai mari dintre ele fiind BJ și BCE. Dacă Rezerva Federală nu-și face bine datoria, este bine de știut că există cineva dispus să îi facă treaba, cu toate că ar dura ceva timp până când s-ar putea aprecia gradul în care «eșuează» politicile altuia.”

Încă și mai grav este că în curând nu va mai fi nimeni care să poată masca eșecurile tuturor celorlalți: zdruncinăturile cercului lichidităților globale se apropie de sfârșit.

Ce înseamnă aceasta pentru veniturile obținute din obligațiuni? Sigur că vânzările TSY ale Chinei au un efect negativ asupra prețurilor obligațiunilor. Totuși, ceea ce observa cu acuratețe Deutsche Bank este că dacă lumea va înregistra o scădere drastică a activelor cu risc ridicat, tsunami-ul lichidității remanente care va rezulta de aici va sfârși pe termen lung prin a produce scăderea veniturilor produse din bonurile de tezaur. Cităm:

„Dacă investitorii cred că este foarte probabil ca lichiditățile să își continue scăderea, ei nu ar trebui să vândă active ce aduc profituri reale, ci să le cumpere, și să fie mai îngrijorați pentru activele cu risc ridicat. Asta vine ca un răspuns la recentele îngrijorări legate de faptul că posibila lichidare a bonurilor de tezaur ale Chinei ar avea rezultate negative pentru aceste active și ar duce la creșterea activelor cu randament. Pur și simplu căderea activelor ar trebui să fie ultima grijă pentru consecințele asupra dobânzilor – după cum s-a dovedit a fi din 2014 și până în prezent – în schimb ar trebui să ne focalizăm mai mult asupra activelor cu risc ridicat.

Relația dintre lichiditățile băncilor centrale și produsul secundar al acumulării rezervelor de valută are în mod evident un rol central în performanța activelor cu risc și prin urmare asupra dobânzilor. O eroare ușor de făcut ar fi să presupunem că toate activele sunt tratate egal. Nu sunt – sau cel puțin nu în perioada de criză. Dacă lichiditățile slăbesc și activele cu risc se vând prost, cel mai probabil dobânzile se adună. Indiferent câte obligațiuni de trezorerie sunt răscumpărate sau câți dolari cash sunt lichidați din activele băncilor centrale de peste hotare, în SUA este mult mai probabil ca dobânzile să cadă decât să crească. Din anumite puncte de vedere, acest lucru nu ar trebui să fie prea greu de anticipat. Până la urmă, lichiditățile băncii centrale conduc la măsuri suplimentare legate de lichidități, care conduc la rândul lor, cu o anumită întârziere, la activitate economică.”

Două aspecte sunt de semnalat aici: suntem de acord cu Deutsche Bank că dacă reacția pieței la colapsul monetar „din exterior” (de ex. lichiditățile băncii centrale) ar duce la creșterea prețurilor, activele cu risc s-ar prăbuși (cu mult mai mult decât cu 20-40% cum a fost indicat mai sus). Până la urmă, numai și numai intervenția băncii centrale a împins S&P de la 666 la cea mai înaltă valoare, de 2100.

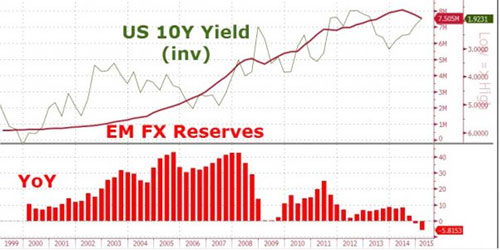

Cu toate acestea, nu suntem de acord cu punctul de vedere al Deutsche Bank dintr-un motiv simplu: după cum se explică în articolul What Would Happen If Everyone Joins China In Dumping Treasurys (Ce s-ar petrece dacă toată lumea ar proceda la fel ca și China și ar prăbuși prețurile obligațiunilor de trezorerie), întrebarea cea mai importantă este cum ar acționa tot restul lumii. Dacă toate celelalte piețe emergente se alătură Chinei în lichidarea celor 7,5 mii de miliarde de dolari din rezervele valutare (majoritatea obligațiuni de trezorerie americane, dar și europene și japoneze), după cum se arată mai jos…

Randamentul SUA pe o perioadă de 10 ani (cu verde)

Rezervele valutare ale piețelor emergente (cu roșu)

… într-o piață a obligațiunilor de trezorerie care nu pot fi transformate în lichidități, unde băncile centrale dețin deja 30% sau mai mult din echivalentul pe 10 ani (BJ deține 60% până în 2018), atunci e supus dezbaterii dacă simplul flux din stocuri în obligațiuni ar declanșa „măcelul” dobânzilor.

Și, după cum am arătat mai sus, dacă toți ceilalți coeficienți rămân neschimbați, desfășurarea acumulării rezervelor piețelor emergente din ultimii zece ani, în jur de 8.000 de miliarde de dolari, ar putea conduce la o creștere a randamentului de la 2% la 6% sau mai mult.

Cu alte cuvinte, lichidarea inductivă a rezervelor nu este neapărat un motiv de îngrijorare, dar practice, dacă ne gândim cât de ne-lichidă a devenit piața activelor de trezorerie, lichidarea susmenţionată va conduce dincolo de orice dubiu la o creștere bruscă a randamentelor, chiar și numai ocazională, datorită discontinuităților provocate de cererea pentru ne-lichidități.

* * *

În concluzie, rezumând observațiile Deutsche Bank, acestea confirmă opiniile exprimate anterior, anume că cruciada quantitative easing (relaxării cantitative) asumată de Rezerva Federală în 2009, iar mai apoi de toate băncile centrale, a fost cel mai mare joc de aruncare la țintă din istorie, unul care a adus câțiva ani de calm artificial pe piață în timp ce a făcut ca discrepanța de avere dintre bogați și săraci să fie cea mai mare pe care a cunoscut-o lumea vreodată, distrugând clasa de mijloc globală – iar acum a sosit sfârșitul acestei politici financiare.

În acest punct vine șocul pentru Deutsche Bank, care înțelege prea bine că politicile financiare curente ale Rezervei Federale vor conduce la nimic mai puțin decât la un colaps al capitalurilor globale (mai ales atunci când piețele vor ridica prețurile odată cu restrângerea lichidităților realizată de Banca Japoniei în decursul următorilor doi ani). Mai precis:

„Aceasta ne întărește punctul de vedere, anume că Rezerva Federală este în pericol să realizeze o politică greșită. Nu pentru că «o facem o dată și gata» este o politică pe care nu o discutăm aici, ci pentru că piața se va zbate inițial să crească prețurile în etapa «gata» după etapa «o dată». Iar abilitățile de comunicare ale Rezervei Federale nu prea ies în evidență cu reușite notabile.

Mult mai probabil, din punctul nostru de vedere, este că măsurile din septembrie vor conduce la o creștere a prețurilor în decembrie și la alte creșteri în 2016, ceea ce ar face ca 2 de exemplu să se vândă cu 1¼%. Aceasta ar putea fi o supra-creștere, dar ar putea implica o scădere pentru activele cu risc și o aplatizare bruscă a curbei randamentului.”

Dar concluziile la care au ajuns reprezentanții Deutsche Bank sunt adevăratul șoc. Dominic Konstam întreabă public dacă nu cumva ceea ce urmează să se producă pe piețele globale de capital (în principal în ceea ce privește lichiditățile, dar și dobânzile) nu este oare cu nimic mai puțin decât o distrugere controlată. O distrugere controlată premeditată, facilitată de acțiunile Rezervei Federale, sau mai degrabă de lipsa lor.

Dar concluziile la care au ajuns reprezentanții Deutsche Bank sunt adevăratul șoc. Dominic Konstam întreabă public dacă nu cumva ceea ce urmează să se producă pe piețele globale de capital (în principal în ceea ce privește lichiditățile, dar și dobânzile) nu este oare cu nimic mai puțin decât o distrugere controlată. O distrugere controlată premeditată, facilitată de acțiunile Rezervei Federale, sau mai degrabă de lipsa lor.

„Cel mai sinistru «dedesubt» al acestei situații este că relația dintre dobânzile negative și lichiditățile slabe este din ce în ce mai strânsă de când a început criza, ceea ce sugerează că politica este aceea de a eșua și nu de a reuși.

Dobânzile reale scad atunci când băncile centrale opresc stimulii probabil deoarece consideră că au intervenit suficient și că economia globală este pe drumul cel bun către recuperare. Acest fapt ar putea fi privit ca o incriminare teribilă a acestei politici, care nu este fără legătură cu alți factori structurali care fac măsurile economice mai puțin efective decât ar fi ele în caz contrar – incluzând crahul evident al coeficienților provocat de noi reglementări și de cerințe referitoare la capital.”

Ce s-ar petrece mai departe? Deutsche Bank prezintă ideea că activele S&P se vând la jumătate din valoarea lor, dar încă și mai important, remarcă de asemenea că „banii din elicopter”, indiferent de forma stimulului financiar pe care o iau (chiar și în cel mai literal sens), este singurul rezultat posibil după o cădere cu 50% a activelor S&P.

„Sigur că definiția noastră a «eșecului» ar putea fi un pic cam zeloasă. Până la urma urmei, de ce ar trebui ca valoarea capitalurilor să crească mereu? De ce ar trebui să ne așteptăm ca cei care au de plătit dobânzi să își permită să ducă povara acestora? Sunt o mulțime de alternative viabile, cu indexul S&P la jumătate din valoarea sa, garanțiile pe termen lung neplătite și deflația datoriilor în abundență.

Atunci când politicile monetare tradiționale, echilibrate, încetează să funcționeze, și singurul drum înapoi la ceea ce credem că este echilibrul pe care ni-l dorim acum este reprezentat de banii din elicopter via stimuli fiscali, înseamnă că nu există bănci centrale independente.”

Iată: Deutsche Bank susține, în puține cuvinte, ceea ce a sugerat Ray Dalio, și anume că măsurile curente luate de Rezerva Federală sunt precursorul mecanic al unei prăbuși a pieței și, de asemenea, a măsurilor de tip quantitative easing.

Doar că Deutsche Bank oferă și răspuns la întrebarea retorică dacă nu cumva Rezerva Federală pregătește o „distrugere controlată” a activelor de risc. Cunoscând că în acest moment noi măsuri de quantitative easing s-ar învinge pe ele însele, mai rămâne posibilitatea de a evita ceea ce pare a fi o altă catastrofă sistematică pe care Friedman și Bernanke au prevăzut-o cu mulți ani în urmă: prăbușirea literală a monedei pentru ocrotirea unui sistem fără acoperire chiar și numai câteva zile în plus. (Merită să citiți nota de subsol nr 18 din discursul guvernatorului Bernanke disponibil aici)

Putem nota că gravitatea opiniilor prezentate mai sus de de cea mai mare bancă din Europa nu poate fi exagerată – pentru „băncile foarte serioase”, ceva de dimensiuni epice se află la linia orizontului. Ar trebui să adăugăm că dacă Deutsche Bank (cu acțiunile sale în valoare de 55.000 de miliarde de euro) are dreptate și dacă Rezerva Federală refuză să își schimbe poziția, prezentarea tuturor activelor cu risc de contrapartidă și/sau a căror valoare depinde de încrederea în băncile centrale, ar trebui să fie făcută publică într-un mod eficient.

* * *

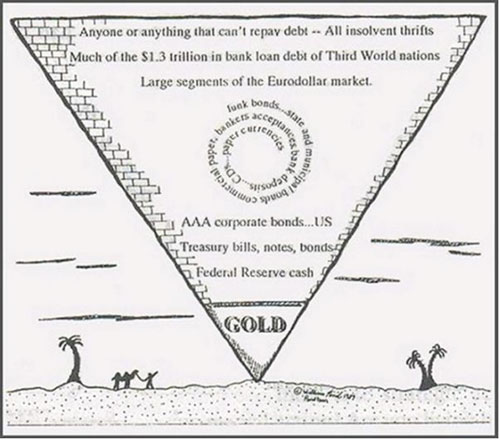

Chiar dacă nu putem ști cum se vor desfășura toate acestea, mai ales în cazul în care Deutsche Bank are dreptate, le prezentăm în final cititorilor diagrama intitulată Piramida inversată a lui Exter.

Citiți și:

Analist financiar: piața bursieră se va prăbuși complet începând cu luna noiembrie 2015

Haosul evident al sistemului financiar ce este controlat de aşa zisa Kabala creează oportunitatea pentru REVOLUŢIE!

yogaesoteric

21 mai 2016