Despre ceea ce forțează marea prăbușire

În 2008 eram frustrat de faptul că, în ciuda tuturor evidențelor, prețurile imobiliarelor creșteau aberant, iar „isteții” de atunci mă luau peste picior. Le spuneam tuturor cunoscuților care erau disperați „să-și mai cumpere ceva” că prețurile sunt artificial umflate și că nu are cum să se meargă atât de mult în sus. După ce au apărut problemele pe piața americană, la noi imobilele creșteau și mai abitir. Îmi amintesc că m-am întâlnit cu un amic, venit din SUA în disperare pentru a-și vinde vreo două apartamente pe care le avea aici. Văzând nebunia de la noi n-a mai vândut decât un singur apartament deoarece, spunea el, „e posibil ca România să nu aibă o criză imobiliară”. Ce se petrecuse? Optimismul excesiv din media îl făcuse să-și schimbe opiniile, cu toate că pe piața americană curgea sânge. După jumătate de an, schimbând cu el câteva opinii pe messenger, îmi spunea cât de mult regretă că s-a lăsat dus de „aberațiile din presa românească”.

Acum suntem într-o etapă similară celei de dinaintea declanșării nebuniei. Toată lumea mă înjură că spun ceea ce spun. Mai sunt unii care mă acuză că am mai spus asta și acum un an și acum doi ani ș.a.m.d. Da, așa e, am spus-o. Însă cine și-ar fi putut imagina că nebunia poate fi atât de mare?

După ce au pus capăt crizei din 2008 cu artificii demne de „Clanul Cârpaci”, arhitecții din spatele finanțelor mondiale s-au trezit într-un scenariu ciudat, în care absolut totul era fals. Cum mai poți avea încredere într-o bancă în condițiile în care toată lumea știe că bilanțul ei e praf, dar legislația le permite să-și înregistreze active care au valori reale negative la prețul de achiziție? Chestiunile de acest fel nu mai puteau fi combătute clasic, astfel încât s-a făcut o tranziție despre care nu v-a spus nimeni nimic: am trecut de la capitalism la creditism, cum bine spune un amic de-al meu.

În lumea creditismului totul e extraordinar. Nu mai ești judecat după ce ai făcut în viață, ci după cât te poți împrumuta. A face bani echivalează cu a avea capacitatea să iei credit. Cât? Cât mai mult. Valorile s-au dat total peste cap. Înainte oamenii nu puteau să treacă pe lumea cealaltă fără să se știe cu datoriile plătite. Era o rușine să lași copiilor datoriile făcute de tine. Acum, cu cât lași mai mult credit în urma ta, cu atât e mai bine. Ce să-ți mai facă? Ai murit și gata. Execută ce se poate executa și „la gară!”.

Culmea, dacă ești inteligent, în lumea creditismului cele mai mari credite le iei fără a avea nicio garanție. Nu știu dacă vă amintiți de Bill Hwang, cel care s-a aflat în spatele Archegos Capital Management. Pe scurt: fondul personal de investiții al personajului era susținut de Nomura și Credit Suisse. În 2012 a pariat greșit, halind o pierdere de ……. 20 miliarde de dolari în doar 10 zile! Evident, pierderea a fost înghițită de cele două bănci, iar de la această problemă a venit picajul Credit Suisse, care a fost înghițită forțat de UBS, riscând să tragă întregul sistem bancar elvețian în jos.

Chestiunea pe care nimeni n-o să v-o poată spune este câți Bill Hwang mai sunt acum în sistemul financiar? Unul, doi, 100, 200? Cine are habar? Dacă un Bill Hwang învârtea 20 miliarde de dolari, înseamnă că 50 de persoane de acest calibru reușesc să învârtă un trilion! Nu e ciudat? 50 de persoane, fără nicio garanție, pot face praf un trilion în câteva tranzacții „neinspirate”. Vă îngrijorează? N-ar fi cazul: asta-i lumea creditismului.

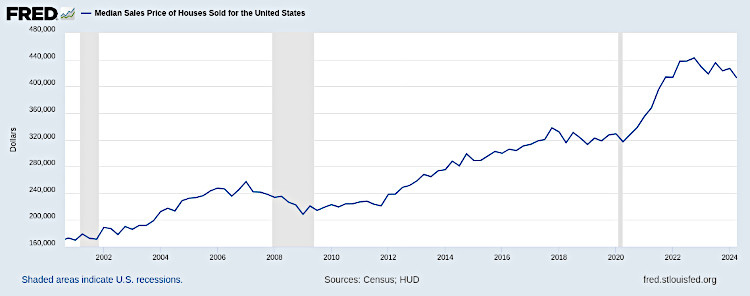

Ca să înțelegeți totuși unde duce excesul, vă dau un grafic relevant: evoluția prețului imobilelor în SUA. E un grafic oficial, n-aveți de ce să mă bănuiți de rea intenție. Faceți o paralelă între nivelul din 2008, atunci când se vorbea de un exces exagerat, și cel de acum. Ce s-a petrecut între timp? Cum de-au explodat prețurile la un nivel atât de aberant? De ce?

Indiferent de ceea ce ar explica unii sau alții mai mult sau mai puțin doct, realitatea este una simplă: prețurile au crescut odată cu evoluția creditului. Banii ieftini au suflat vânt în pupa așa-ziselor valori de toate felurile: imobiliare, mașini, bijuterii și obiecte de lux, criptomonede ș.a.m.d. Nu e nevoie de multă inteligență ca să înțelegi chestia asta. De aceea cei care s-au prins, au profitat. Primii au fost politicienii, care și-au împins țările într-o capcană a datoriei imposibil de înțeles. Știind că n-are nicio răspundere, orice ticălos care s-a trezit la putere, a deschis larg baierele pungii, că doar n-o făcea din banii săi de-acasă. Iar acum ne uităm prostește la gradul de îndatorare la care au ajuns țările. Ce-i poți face bețivului Orban sau drogangiului Cîțu pentru creșterea gradului de îndatorare al țării din timpul mandatelor lor? Ce-i poți face nulului Ciucă pentru aceleași fapte? Dar covrigarului din Buzău? Cum i se poate explica unui om normal că România, de la un grad de îndatorare zero, a ajuns la 60% în condițiile contracției reale a PIB-ului cu 25%??? CUM?

Cei care mă trag de mânecă arătându-mi că am spus nu știu când că s-a ajuns la un nivel nesustenabil și, uite, nu s-a petrecut nimic, ar fi necesar să înțeleagă că sunt infectați de boala creditismului, acea credință că totul poate merge în sus la nesfârșit. Nu, nu poate merge! La un moment dat se va sparge, e normal să se petreacă așa. Indiferent câte tiparnițe ai controla, de la un moment în sus nu te mai lasă matematica. Știu, acum și matematica a ajuns să fie considerată rasistă, ca orice chestie care spune adevărul. Dar nu poți ignora realitatea, deoarece se va întoarce împotriva ta dându-ți în cap.

Semnele deja se văd. Mă uitam la situațiile preliminare ale șmecherilor de la De Beers: 2024 e cel mai prost an al lor din ultimele două decenii. Iar situațiile sunt doar pe semestrul 1! Și-au pierdut diamantele strălucirea? Nu, lucesc la fel, dar unii au început să-și dea seama că luciul acela este înșelător și încearcă să vândă, iar cei care monopolizează piața s-au trezit cu mult prea multă „sticlă lucioasă” în piață. Nu mai ticăie corespunzător Rolexul? Ba da, ticăie fix la fel, dar ce să vezi: nu se mai cumpără. De ce? Pentru că a apărut o epuizare!

Încă din martie, un raport al Morgan Stanley remarca un element ciudat: cu cât o marcă era mai exclusivistă, cu atât mai mult îi scăzuseră prețurile. Ca să vă faceți o imagine, iată scăderile din martie: A. Lange & Söhne (-5,3%), Breitling (-5,9%), Omega (-6,8%), Rolex (-7,2%), Audemars Piguet (-12,5%). De atunci s-au tot dus în jos. De ce? V-am spus doar!

Vedeta de la care se așteaptă o bubuială zdravănă este, totuși, zona imobiliară. După ce au tot frecat-o în pandemie cu „stai acasă”, oficialitățile s-au apucat să pună tunurile pe lucratul de acasă. De ce? Pentru că au picat imobiliarele comerciale. Dacă Gheorghe nu s-a mai dus la birou, a murit și cârciuma de lângă birou. Murind cârciuma, s-a trezit proprietarul spațiului că nu mai găsește alt chiriaș, astfel încât nu are bani să plătească ratele la bancă. Nasol, nu-i așa? Un întreg lanț economic s-a prăbușit. Așa că au pus bicele pe companii să revină la modelul anterior. Au rezolvat problema? Nu prea, deoarece, de bine ce mergea treaba, companiile au concediat masiv. Desigur, în statistici s-a plastografiat grosolan, dar tot realitatea e aia care dictează. Și a dictat o pierdere bruscă a apetitului de consum. Ăla care era bolnav să învârtă banul ca să obțină „venit pasiv pe banii băncii”, acum nu prea mai are din ce să-și achite ratele deoarece, la fel ca proprietarul de spații comerciale, nu-și găsește chiriași. Și uite-așa se sparge buba inclusiv la locuințe. Există însă niște chestii care vă vor da peste cap.

Sectorul imobiliar din SUA are o cotă de aproape 20% din PIB, reprezentând cam 30% din avuția cetățeanului american. La chinezi treaba e și mai interesantă: sectorul imobiliar are o cotă de 30% din PIB, iar 80% din avuția chinezilor e reprezentată de imobiliare. Ce este necesar să înțelegeți din statistica de față e faptul că ceea ce urmează va afecta întregul glob deoarece excesele sunt peste tot și arată similar. Acum, pe baza datelor brute, unii vor trage concluzia – la fel ca analiștii lu’ Pește – că cifrele arată un exces mai mare în China decât în SUA, ceea ce este inexact.

Procentul de 80% din avuția chinezului este dat de faptul că gradul de concentrare al avuției la chinezi este incomparabil mai redus decât în SUA. China nu are o polarizare socială accentuată, astfel încât cei 80% reprezintă prețul casei în care locuiește chinezul, nu este rezultatul vreunei speculații. Dacă la americani avem un procent de 63% de proprietari de case (în scădere), la chinezi avem un procent de 96%!

În SUA, 1% dintre locuitori controlează peste 30% din avuție, în timp ce în China împărțirea avutului este mult mai democratică. China a eradicat sărăcia extremă în timp ce 11% dintre americani se zbat în ea. De aici vin diferențele: americanii foarte bogați dețin multe imobile care sunt închiriate celor săraci. Astfel, în cazul unei crize profunde, chinezul se va trezi că imobilul în care locuiește valorează mai puțin, în timp ce americanul care până acum și-a crescut avutul din acumularea de imobile, se va trezi că nu poate plăti ratele la imensul stoc imobiliar acumulat. Cam așa este necesar să fie interpretat.

Revenind la situație, vedem înflorind semnele poli-crizei. Absolut totul își pierde valoarea, absolut orice valoare este pusă sub semnul întrebării. Și-a pus vreodată cineva întrebarea dacă un ceas select merită să coste mai mult de 2 ori materialele care sunt în el? Dat fiind faptul că tehnologia e aceeași ca a unui ceas de 1$, care-i minunea care să-l facă să coste de peste 1000 ori mai mult?

Pe măsură ce aburii isteriei se sting ca efect al stingerii sevrajului creditării, întrebări de acest tip vor fi din ce în ce mai dese. Suntem abia la început!

Autor: Dan Diaconu

Citiți și:

Dan Diaconu: Va fi QE!

Dan Diaconu: Începe?

yogaesoteric

26 septembrie 2024