Japonificarea Chinei şi celelalte provocări

Recent am vrut să scriu despre japonificarea Chinei, dar m-am luat cu treabă şi „am sărit” articolul. În dimineaţa aceasta, răsfoind sursele de presă, am găsit pe portalul Zerohedge o analiză a economistului Richard Koo despre……. riscul de japonizare a Chinei. Gând la gând cu bucurie deoarece voi include şi opinia sa în articol astfel încât, până la urmă, cititorul va ieşi pe plus.

Să începem cu conceptul. Ce este „japonizarea”? Este vorba despre aşa-zisul „deceniu pierdut” care s-a petrecut începând cu anul 1990 şi din care Japonia nu a ieşit nici azi. Pe scurt, după o perioadă economică excepţională (anii ’80), Japonia a intrat într-o profundă criză din cauza unui mix compus din nivele nesustenabile ale speculaţiilor financiare, volume extrem de mari ale creditului, impulsionat de dobânzile anemice practicate de Banca Japoniei. După ce avusese creşteri economice de peste 7%, Japonia s-a trezit cu o stagnare a economiei şi intrarea într-o deflaţie puternică, situaţie din care nu şi-a revenit încă.

Să începem cu conceptul. Ce este „japonizarea”? Este vorba despre aşa-zisul „deceniu pierdut” care s-a petrecut începând cu anul 1990 şi din care Japonia nu a ieşit nici azi. Pe scurt, după o perioadă economică excepţională (anii ’80), Japonia a intrat într-o profundă criză din cauza unui mix compus din nivele nesustenabile ale speculaţiilor financiare, volume extrem de mari ale creditului, impulsionat de dobânzile anemice practicate de Banca Japoniei. După ce avusese creşteri economice de peste 7%, Japonia s-a trezit cu o stagnare a economiei şi intrarea într-o deflaţie puternică, situaţie din care nu şi-a revenit încă.

Bănuiala în ceea ce priveşte japonizarea Chinei a venit imediat cu scăderea creşterii economice a ţării şi cu începutul crizei imobiliare. Toate par decupate din manualul prăbuşirii Japoniei, motiv pentru care economiştii lumii au început să privească atenţi ceea ce se petrece acolo, având experienţa niponă proaspătă în memorie.

Richard Koo, economist al Nomura Institute, vine cu o teorie extrem de bine articulată. El porneşte de la un concept pe care l-a descris cu mai mult timp în urmă, anume „recesiunea bilanţului” (balance-sheet recession). În ce constă fenomenul? Trecerea de la boom la burst implică obligativitatea economisirii pentru cei prinşi cu împrumuturi, indiferent că vorbim despre companii sau populaţie. Pentru a-şi putea plăti datoriile, împrumutaţii taie din cheltuieli pentru a face faţă creşterii ratelor, ca efect al majorării dobânzilor de intervenţie. Astfel, banii dispar din economie care, rămasă fără oxigen, se sufocă.

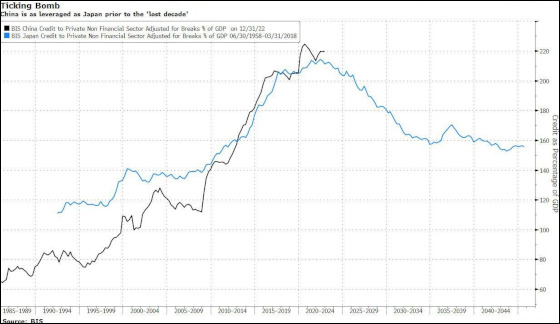

Pentru a demonstra corectitudinea ipotezei sale, Richard Koo a prezentat un grafic cu evoluţia imobiliară a Japoniei, comparativ cu cea din China, iar curbele sunt aproape identice (vezi imaginea), ceea ce conduce la o justificare cât se poate de clară a bănuielilor sale. Mai e însă ceva. Economistul de la Nomura observă că acum China se află într-o situaţie mult mai sensibilă decât Japonia anilor ’90, întrucât avem un cumul de fenomene dubioase. Pe de o parte Koo nu vede în China existenţa unor industrii care ar putea uşura şocul pe care l-ar încasa pe partea imobiliară (26% din PIB!). Apoi există situaţia geopolitică şi, de asemenea, demografia problematică. Practic populaţia Chinei a început să se micşoreze natural în momentul în care s-a ajuns la un anumit nivel de trai, fenomen observat destul de bine în Occident. La chinezi însă, problema demografică se suprapune peste cea imobiliară, accentuând-o. Sfatul lui Richard Koo pentru autorităţile chineze este acela de a continua cu orice preţ investiţiile începute pentru a nu permite recesiunii să lovească atât de adânc.

Mi se pare destul de fluidă teoria economistului de la Nomura, însă eu aş fi vrut să marşez pe un alt aspect care ne-ar putea dezvălui mai bine riscurile japonizării Chinei. În anii ’80, existau mai multe economii care aveau rate mari de creştere şi surplusuri comerciale. Nu doar Japonia era în acel setup, ci şi Germania Federală care creştea fenomenal. Atât Japonia cât şi Germania sunt ţări aflate sub ocupaţie americană încă de la finalul celui de-al Doilea Război Mondial. E logic pentru oricine că, în momentul în care începi să te ridici, ameninţând poziţia economică dominantă a ocupantului, gândurile unei eliberări politice sunt cât se poate de logice. Ce-i drept, nemţii n-au ridicat vocea, însă japonezii, sub masca unor fricţiuni comerciale, au început să împungă pe faţă hegemonul american.

Mi se pare destul de fluidă teoria economistului de la Nomura, însă eu aş fi vrut să marşez pe un alt aspect care ne-ar putea dezvălui mai bine riscurile japonizării Chinei. În anii ’80, existau mai multe economii care aveau rate mari de creştere şi surplusuri comerciale. Nu doar Japonia era în acel setup, ci şi Germania Federală care creştea fenomenal. Atât Japonia cât şi Germania sunt ţări aflate sub ocupaţie americană încă de la finalul celui de-al Doilea Război Mondial. E logic pentru oricine că, în momentul în care începi să te ridici, ameninţând poziţia economică dominantă a ocupantului, gândurile unei eliberări politice sunt cât se poate de logice. Ce-i drept, nemţii n-au ridicat vocea, însă japonezii, sub masca unor fricţiuni comerciale, au început să împungă pe faţă hegemonul american.

Câştigarea Războiului Rece de către SUA a venit la pachet cu alte provocări de natură geopolitică. Fără riscul reprezentat de URSS, arhitectura de putere americană ‒ care constă în alianţe militare, „garnizoane globale” ale SUA ș.a.m.d. ‒ e pusă sub semnul întrebării. De aceea, chiar dacă înfrângerea URSS a însemnat instaurarea SUA pe postul de mega-putere unică, existau riscuri de alungare a americanilor pe motiv de sfârşit al Războiului Rece. Atunci SUA au declanşat mai multe lovituri în tabăra „răzvrătiţilor”. V-am povestit despre distrugerea clasei politice italiene prin operaţiunea „Mani Pulite”.

În cazul Japoniei, lovitura a fost una financiară. Dacă până atunci dolarul fusese stabil, americanii au luat decizia răsturnării mesei de joc prin devalorizarea sa. Mişcarea era „justificată” de nevoia de dezvoltare pentru care banii devalorizaţi erau esenţiali. Doar că asta, pentru hiper-împrumutata economie japoneză, a fost un dezastru, deoarece peste noapte s-au trezit cu rate crescute ale dobânzii şi cu provocări pe care nimeni nu le intuise. Întreaga construcţie s-a prăbuşit accelerat, iar ţara s-a întors la statutul său de sclav cuviincios al Americii. Faptul că acum americanii îşi fac toate potlogăriile financiare prin intermediul Băncii Japoniei spune multe despre rolul de cârpă atins de economia asiatică.

Fenomenul japonizării Chinei nu este unul nou. Practic, prin amplificarea crizei imobiliare, SUA a pus umărul binişor la „pacificarea” Chinei. Acţiunile americanilor încep înainte de declanşarea pandemiei, iar „false flag-ul” instrumentalizat prin „scăparea” în China a virusului covid a avut aceeaşi menire. Reacţia isterică a autorităţilor chineze în faţa pandemiei devine logică deoarece, conform predicţiilor interne, dacă virusul într-adevăr ar fi fost unul cu o rată mare de mortalitate, ar fi aruncat China într-un mega-dezastru economico-demografic. Chiar şi atunci când societăţile lumii s-au deschis ca efect al apariţiei variantei omicron, chinezii au rămas în alertă deoarece au crezut că li se întinde o capcană.

Acum, în ceea ce priveşte strania congruenţă între poziţia economică a Chinei de acum cu cea a Japoniei anilor ’90, aceasta provine din loviturile pe care chinezii le-au încasat şi care ar fi riscat să-i prăjească la fel ca pe japonezi. De altfel, devalorizarea dolarului rămâne singura politică la care SUA mai poate apela pentru a-şi reface economia. Doar că mişcarea pare a fi fost intuită la timp de către chinezi care, iată, provoacă geopolitic prin contrapunerea lumii BRICS+.

De fapt nu doar chinezii s-au prins de jocul murdar pe care intenţionează să-l facă americanii, ci toţi marii deţinători de monedă americană. Naţiunile din Golf s-au alăturat în bloc Chinei deoarece riscă să sărăcească sub presiunea jocurilor financiare ale americanilor. De fapt ceea ce vedem acum este jocul care se tot repetă în istorie: imperiile ajunse la apogeu încep să se comporte atât de iraţional încât se ajunge la dilema „ce salvezi: imperiul sau moneda?”. Iar răspunsul este cât se poate de limpede pentru orice tiran.

Într-un setup precum cel actual, în care dolarul este moneda-ancoră a lumii, „salvarea imperiului” coincide cu sărăcirea absolută a întregii lumi. De aici vine îngrijorarea statelor care-şi văd pusă întreaga avuţie sub semnul întrebării. De aceea, iniţiativa BRICS devine una de izolare a ţărilor participante de tăvălugul financiar care urmează, salvându-se fluxurile financiare şi de mărfuri. La ora actuală, bilanţul Băncii Chinei a crescut teribil pe fondul „internaţionalizării yuanului”. Doar că, aşa cum am mai spus, China nu poate lua rolul SUA şi nici nu-şi doreşte asta deoarece e foarte uşor să fii prăbuşit până reuşeşti să-ţi impui moneda, mai ales în poziţia financiară de acum a SUA. Este necesar să reţineţi că dolarul a ajuns la statutul de acum ca urmare a unei înţelegeri oarecum transparente între statele lumii. Un nou Bretton Woods e imposibil de organizat acum. De aceea, China caută o variantă mai difuză, prin impunerea unui framework cu adevărat supranaţional care va paraliza orice tentativă de atac. De asemenea, prin acoperirea monedei în aur şi alte resurse, se va obţine o valoare destul de stabilă. Mă rog, poate fi discutabilă şi această stabilitate în condiţiile în care contrapărţile ar putea să speculeze prin capacitatea lor de a-şi devaloriza moneda în vederea speculării pe termen scurt împotriva naţiunilor BRICS. Nu dezvolt acum povestea deoarece e o întreagă teorie în spate şi ne-am întinde inutil.

Aşa cum putem observa, prin refugiul în BRICS, China urmărește să evite o japonizare generată de atitudinea agresivă a SUA care a făcut ca moneda sa să devină efectiv una militarizată. Mişcarea este văzută de Richard Koo ca o fragilizare, deoarece China ar ajunge să vândă în partea de lume care ar avea doar 27% din PIB-ul mondial, ajungând astfel la o poziţie comercială dificilă deoarece nu va mai putea vinde „părţii occidentale” a lumii. Ei bine, aici e povestea care nu rimează deloc cu logica impecabilă a lui Koo.

Aşa cum putem observa, prin refugiul în BRICS, China urmărește să evite o japonizare generată de atitudinea agresivă a SUA care a făcut ca moneda sa să devină efectiv una militarizată. Mişcarea este văzută de Richard Koo ca o fragilizare, deoarece China ar ajunge să vândă în partea de lume care ar avea doar 27% din PIB-ul mondial, ajungând astfel la o poziţie comercială dificilă deoarece nu va mai putea vinde „părţii occidentale” a lumii. Ei bine, aici e povestea care nu rimează deloc cu logica impecabilă a lui Koo.

Graficul ataşat la începutul articolului (preluat de la VisualCapitalist) arată evoluţia comerţului Chinei în doar douăzeci de ani. Dacă ne apucăm să înlocuim China cu ţările BRICS, obţinem aproape întreaga hartă a lumii colorată în culorile BRICS. Iar aici consider că avem cu adevărat ecuaţia care ne spune că pariul geopolitic al noii monede BRICS este unul câştigător. Iar China îşi pune toate speranţele în el pentru a evita să fie japonificată.

Acesta e tabloul, vom vedea pe măsură ce confruntarea va evolua. Prima linie de demarcaţie urmează să se seteze în curând, iar apoi vom vedea ce urmează. O să vă spun doar că, în actualul context, nu e imposibil să vedem unul dintre marii aliaţi ai SUA părăsind Titanicul în derivă al economiei americane şi generând exodul de pe păguboasa lor moşie. Vedem ce surprize ne va mai rezerva viitorul.

Autor: Dan Diaconu

Citiți și:

Dan Diaconu: Democraţie şi civilizaţie

Furtuna datoriilor de 500 de miliarde de dolari se abate asupra economiei globale

yogaesoteric

25 septembrie 2023