Bursa globală de valori se apropie de o mare şi inevitabilă criză

La finele anului trecut mai mulți analiști de piață au arătat că există anumite paralele îngrijorătoare între graficul evoluției bursei de valori actuale și acela al bursei înainte de criza din anul 1929. Unii sceptici au înlăturat imediat această observaţie, argumentând că nu ar fi vorba decât de o simplă coincidență. Cu toate acestea, nu putem să nu remarcăm faptul că de atunci încoace cele două grafice continuă să se afle într-o semnificativă corelație, iar acesta, se pare, nu este decât vârful iceberg-ului.

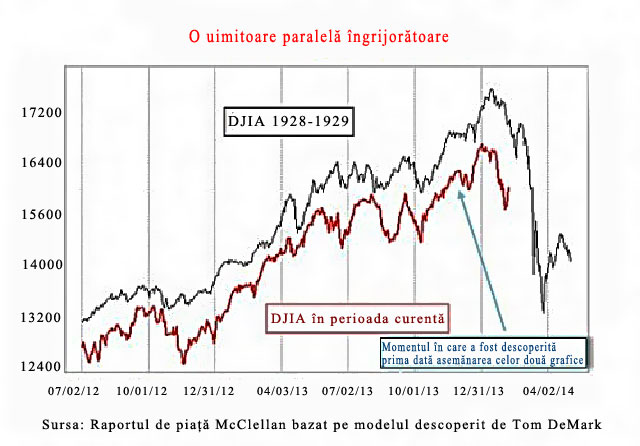

În luna decembrie 2013, analistul Mark Hulbert de la Market Watch (o publicație care ține de Wall Street Journal) a publicat un articol în care prezenta similitudinile dintre graficul bursei de valori actuale și graficul bursei din 1929, urmărind totodată să examineze posibilitatea conform căreia bursa de valori ar urma să se apropie de un nivel maxim. Potrivit analizei comparative a celor două grafice (dacă este considerată valabilă corelația dintre ele), piața ar fi atins un nivel maxim la mijlocul lunii ianuarie, urmând apoi să avem de-a face cu o piaţă în scădere.

Graficul bursei de valori – corelația cu criza financiară din anul 1929

Evoluția actuală a bursei de valori este întocmai celei înregistrate înainte de criza din anul 1929

A fost ușor pentru sceptici să desconsidere această analiză în luna decembrie a anului trecut, înainte de punctul de cotitură ce era așteptat, însă în luna ianurie piața s-a destabilizat într-adevăr, exact așa cum fusese prevăzut, apărând apoi o revenire parțială exact în același punct în care piaţa s-a restabilizat temporar și în anul 1929. Graficul de mai jos arată această corelație ce a fost adusă la zi.

Este important totuși să menționăm încă de la început că astfel de grafice – fie că este vorba de grafice ale piețelor de valori, fie că este vorba de grafice ale ratei natalității sau de scheme ale modului în care cade ploaia – nu ar trebui să fie considerate ca fiind elemente de predicție absolute ale evenimentelor viitoare. Astfel de scheme sau pattern-uri sunt valabile doar atunci când se iau în considerație forțele cauzale ce se află la baza acestor evenimente. Atunci când vorbim despre piețe, aceste forțe cauzale se numesc, în general, fundamente (deși nu toată lumea este de acord care sunt, de fapt, aceste fundamente). Însă tocmai fundamentele reale sunt cele care redau cel mai sumbru tablou pentru piața de capital americană (și pentru economie în general).

Destul de des, unii analiști apar galant în faţa camerei de luat vederi prezentând cu o mină optimistă anumite statistici în realitate false, cum ar fi rata scăzută a șomajului, pentru a-și susține perspectiva lor roz asupra evenimentelor ce ţin de piaţa de capital (chiar dacă, în realitate, un număr record de americani au părăsit în întregime piața locurilor de muncă), ignorând însă complet imaginea de ansamblu. Pentru a fi mai clar, ceea ce dorim să subliniem aici, este faptul că există o tendință foarte pronunțată către o lipsă totală de sinceritate în ceea ce privește motivele care au făcut ca piaţa să fie în urcare începând din anul 2009, deși aceste aspecte sunt evidente pentru oricine a fost martorul desfășurării acestei drame.

Rezerva Federală a pompat 85 de miliarde de dolari pe lună în sistemul bancar, începând cu anul 2009, în cadrul a ceea ce a numit programul QE3. Lipsa de onestitate la care ne-am referit mai devreme apare atunci când reprezentanții oficiali urmăresc să creeze impresia că programul QE3 ar fi doar o variabilă minoră în această ecuație, purtându-se ca și cum „revenirea” pieței este una legitimă, iar acest program de salvare extins a însemnat doar puțin mai mult decât o „roată de rezervă” menită să ajute economia să se repună pe picioare. Deșii unii dintre acești analiști par a fi în mod autentic naivi, ar fi prostesc să ignorăm faptul că Wall Street are în mod evident un interes (ascuns) în a reda un tablou roz pentru investitori. Ideea de bază aici este faptul că, în realitate, politicile monetare sunt cele care constituie cele mai importante „fundamente” în această economie măsluită.

Fundamentele care au condus la criza financiară din anul 1929 prezintă mai multe corelații cu scenariul situației curente a pieţei de capital:

1. În lunile de dinaintea crizei din anul 1929 era evident că economia globală încetinea, deși bursa de valori era în creștere. Există și acum foarte multe semne care indică faptul că economia globală începe să bâjbâie.

2. Rezerva Federală se preocupase foarte mult cu a „ușura” (printând bani) situația de criză. Astfel că, în anul 1928 au fost înăsprite politicile monetare. Ulterior a survenit criza. Rezerva Federală a anunțat de curând că anul acesta va începe să închidă, în mod gradat, programul QE3.

3. Perioada de dinaintea crahului din anul 1929 a fost caracterizată de o exuberanță financiară irațională și de investiții speculative nechibzuite. Se credea pe scară largă că bursa de valori avea să continue să crească în mod nedefinit. Pe 3 septembrie 1929, cu puțin timp înainte de criză, un economist faimos proclama: „Prețurile acțiunilor au atins ceea ce pare a fi un permanent platou înalt”. Dacă vom răsfoi acum titlurile ziarelor, observând că indicele bursier DOW a bătut record după record în anul 2013, ne putem da cu ușurință seama că este vorba de aplicarea aceluiași model psihologic. Chiar și în afara pieței de acțiuni putem întâlni acest tip de trend. De exemplu, creșterea uluitoare a Bitcoin până la 1 200 de dolari și scăderea ce a urmat după aceasta, la sfârșitul anului 2013.

Este totuși evident că nimeni nu poate prezice cu certitudine cum se vor desfășura evenimentele, iar omul de rând nu poate face prea multe pentru a modifica această situație. Așa că de ce ne-am pierde acum timpul examinând aceste grafice? Ei bine, deoarece atunci când această „bulă” se va sparge, aceiași oameni care au provocat-o vor ieși în față și își vor vinde propria versiune a evenimentelor, o versiune ce va fi în cel mai bun caz una distorsionată. Cu toate acestea, povestea lor și nu o alta va fi cea care va fi folosită cu abilitate pentru a justifica măsurile abuzive ce vor urma (probabil noi așa-zise „programe de salvare” a băncilor, întreținute prin intermediul banilor oamenilor). Luând în considerație aceste aspecte, nu este așadar cazul să ne lăsăm păcăliți.

Sursa: S.C.G. News

Citiți și:

Dezvăluirile incendiare ale unui bancher elveţian despre acţiunile criminale pe care le realizează grupul Bilderberg

Ce se ascunde în spatele crizei planetare

yogaesoteric

1 aprilie 2014