Despre căderea marelui scamator

Mă tot trag unii și alții de mânecă atunci când vorbesc de bule, de minciuni, de false adevăruri ș.a.m.d. Am spus doar că trăim cea mai mare bulă a istoriei, că e un moment de confluență și că întreaga economie urmează să explodeze. „Ești dus!” ‒ îmi spun mulți. Ei au impresia că eu trăiesc la fel ca ei, într-o lume fabricată, în care diverse viziuni psihedelice mă fac să văd situația altfel. Asta în timp ce eu spun apăsat că este cazul ca lumea să se trezească. Cine are dreptate?

Nu știam cum să vă ilustrez mai bine cum arată o bulă. M-a ajutat însă Market Watch care a scris cu litere de-o șchioapă o constatare de-a analistului Michael Hartnett (Bank of America): „Nvidia is now worth as much as the whole Chinese stock market” („Nvidia valorează acum la fel de mult ca întreaga bursă chineză”). Credeți că mai e nevoie de vreun comentariu, de vreo explicație, de vreo adnotare? E scris negru pe alb, e ceea ce se vede în cifre și nu poate fi contestat. Așadar, „fabrica lumii”, cea care asigură cam totul pe planetă, valorează mai puțin decât un producător de chipuri pentru o industrie la modă. Cum vi se pare asta? Are Nvidia vreo tehnologie care nu poate fi reprodusă? Aiurea, sunt câteva companii chinezești care fac acceleratoare și chipuri AI cam la fel de performante, doar că sunt date înapoi de boicotul tehnologic. Boicot care, până la urmă va fi spart prin acoperirea gap-ului tehnologic de către China.

Nu știam cum să vă ilustrez mai bine cum arată o bulă. M-a ajutat însă Market Watch care a scris cu litere de-o șchioapă o constatare de-a analistului Michael Hartnett (Bank of America): „Nvidia is now worth as much as the whole Chinese stock market” („Nvidia valorează acum la fel de mult ca întreaga bursă chineză”). Credeți că mai e nevoie de vreun comentariu, de vreo explicație, de vreo adnotare? E scris negru pe alb, e ceea ce se vede în cifre și nu poate fi contestat. Așadar, „fabrica lumii”, cea care asigură cam totul pe planetă, valorează mai puțin decât un producător de chipuri pentru o industrie la modă. Cum vi se pare asta? Are Nvidia vreo tehnologie care nu poate fi reprodusă? Aiurea, sunt câteva companii chinezești care fac acceleratoare și chipuri AI cam la fel de performante, doar că sunt date înapoi de boicotul tehnologic. Boicot care, până la urmă va fi spart prin acoperirea gap-ului tehnologic de către China.

S&P 500 a depășit 5000 de puncte. Este cea mai mare bulă din istoria omenirii. Capitalizarea pieței americane a depășit 51 trilioane de dolari! În ultimele 100 de zile capitalizarea pieței a crescut cu 9 trilioane $, record istoric absolut. Ca să înțelegem scala vă voi spune că actualul record l-a depășit pe cel de recuperare post-covid (8.8 tln $), după ce piața americană căzuse drastic. E însă util să vedem amploarea fenomenului prin comparația sa cu ultimele două crize drastice: Marea Criză din 2008 și Criza Dotcom. Recuperarea de după Criza Dotcom a adus un plus de capitalizare de 2,8 trilioane, în timp ce la criza din 2008, recuperarea din 2009-2010 a adus doar 2,4 trilioane. Cea mai recentă creștere de capitalizare nu este doar cea mai mare din istorie, dar și cea mai rapidă. E vorba de puțin peste 100 de zile calendaristice și doar 69 de zile de tranzacționare! Dar nu sunt singurele elemente dubioase. Actuala creștere, spre deosebire de cele anterioare nu vine după o corecție semnificativă. E un eveniment unic în istorie. Și-ar mai fi ceva ce nu s-a mai văzut: volatilitatea intraday a fost aproape zero!

Să nu ne oprim totuși aici. E foarte utilă comparația dintre actuala capitalizare bursieră și venitul disponibil al gospodăriilor deoarece unii spun că nu doar capitalizarea bursieră a crescut, ci și veniturile populației. Bun, dar cum interpretăm situația? Venitul disponibil al gospodăriilor se ridică la 20,6 trilioane de dolari, ceea ce înseamnă că, din acești bani, actuala piață poate fi absorbită în 2,5 ani de muncă. Tot e o valoare fără o semnificație deoarece nu ne putem da seama cu adevărat dacă e mult sau puțin. De aceea vom trece să facem comparații istorice. În 1971-1983 (perioada inflaționistă a SUA), valoarea coeficientului era de 0,63 (la maximul său!). Între 1994-1997 (perioada de expansiune de după Războiul Rece) valoarea medie a fost de 1,1, cu un maxim de 1,5 în 1997. În Criza Dotcom a crescut la o medie de 2. În perioada 2004-2008, raportul a avut o medie de 1,33, cu un maxim de 1,5, iar între 2010-2012, la recuperarea post-criză am avut 1,1! Între 2013 și 2016 am avut 1,5, între 2017 și 2019 1,77 (cu un maxim de 1,8). E cât se poate de simplu de înțeles că, după covid, am intrat într-o frenezie completă, în care valorile pur și simplu nu mai au legătură cu realitatea. Mă uit la cifrele acestea și aproape nu-mi vine să cred ceea ce scriu!

Dar poate că nu am eu dreptate. De ceva vreme ni se tot spune că America este într-o cursă puternică de industrializare, iar dacă ne aflăm într-un setup de creștere puternică s-ar putea ca rezultatele să fie doar aparent dezechilibrate, iar corecția lor să se facă pe creștere. Așa e oare? N-avem cum să răspundem dilemei decât consultând evoluțiile de la bază.

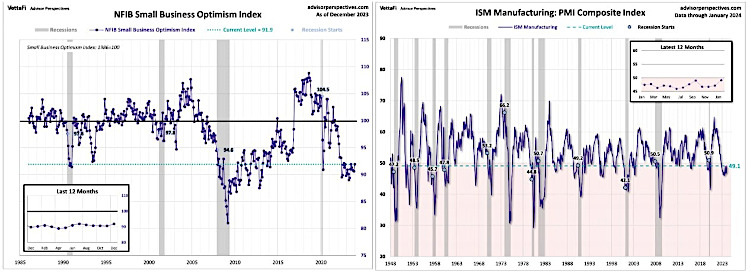

Indicele industrial ISM este considerat un indice cheie al economiei americane deoarece măsoară nivelul comenzilor la nivelul fabricilor americane. Cu alte cuvinte, acest indicator ne spune ceea ce s-a cumpărat din fabrică, nu ceea ce ar estima cineva sau vreun sentiment rezultat dintr-o cercetare sociologică. Ei bine, indicele ISM se află la nivelul de -49,1 (vezi graficul alaturat). După cum limpede puteți observa, indicele a fost în teritoriu de contracție timp de 15 luni consecutive. Este cea mai lungă perioadă de contracție de la criza din 2008!

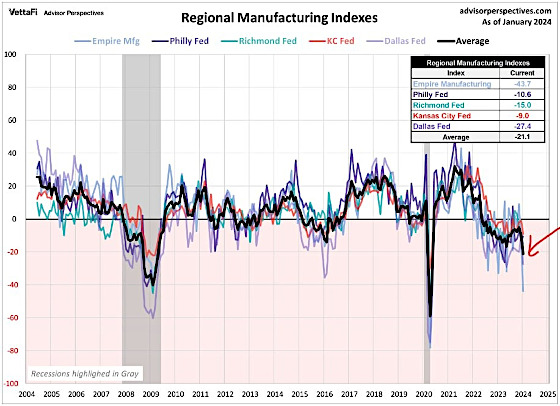

Având nivelul ISM, poate e bine să ne uităm și pe secțiuni, adică la nivel ceva mai local. Pentru aceasta putem consulta indicii specifici. De exemplu, Empire State Manufacturing ne arată nivelul general al condițiilor de business din New York. O valoare pozitivă semnalează condiții favorabile de business, valoarea zero este cea de echilibru, iar o valoare negativă sugerează condiții neprielnice. Acest indicator se află la nivelul de -43,7(!!!), cel mai scăzut nivel din 2020! Dallas FED Manufacturing este un indice similar pentru statul Texas, iar acesta se află la cea mai redusă valoare din 2020. Kansas City Fed Manufacturing a scăzut brusc în ianuarie la nivelul din 2020! Toate valorile le puteți vedea în graficul alăturat, unde cu negru puteți vedea evoluția valorilor medii ale acestor indecși.

Ce avem de fapt aici? E o fraudă uriașă. Întregul „Bidenomics” este o imensă fraudă căutând să le vândă celorlalți iluzia unei Americi care merge strună. O scamatorie similară ‒ însă pe fundamente incomparabil mai bune ‒ au reușit americanii atunci când au scufundat URSS și sateliții, la sfârșitul anilor ’80. Falsa bunăstare a fost marketată excesiv, iar fraierii au înghițit gălușca, vânzându-se pe mărgele de sticlă frumos colorate, dar extrem de ieftine. Ceva similar este încercat acum de DeepState-ul american. Întreaga mass-medie își flexează mușchii arătând lumii „puterea de recuperare” a SUA. Se vede însă cu ochiul liber că prima economie a lumii este, fără drept de apel, China. Ceea ce încearcă SUA să facă este să mimeze un salt tehnologic. Iar calul de bătaie este mult prea marketatul AI. Culmea, AI, domeniu în care China e cu mult înaintea SUA, doar că nu marketează din rațiuni care țin de interesul său național.

Ce avem de fapt aici? E o fraudă uriașă. Întregul „Bidenomics” este o imensă fraudă căutând să le vândă celorlalți iluzia unei Americi care merge strună. O scamatorie similară ‒ însă pe fundamente incomparabil mai bune ‒ au reușit americanii atunci când au scufundat URSS și sateliții, la sfârșitul anilor ’80. Falsa bunăstare a fost marketată excesiv, iar fraierii au înghițit gălușca, vânzându-se pe mărgele de sticlă frumos colorate, dar extrem de ieftine. Ceva similar este încercat acum de DeepState-ul american. Întreaga mass-medie își flexează mușchii arătând lumii „puterea de recuperare” a SUA. Se vede însă cu ochiul liber că prima economie a lumii este, fără drept de apel, China. Ceea ce încearcă SUA să facă este să mimeze un salt tehnologic. Iar calul de bătaie este mult prea marketatul AI. Culmea, AI, domeniu în care China e cu mult înaintea SUA, doar că nu marketează din rațiuni care țin de interesul său național.

Este necesar să înțelegeți că SUA nici măcar nu se află la prima tentativă de acest fel. A mai fost una înainte, aproape la fel de umflată precum aceasta, cea a tehnologiei de imprimare 3D. Vă mai amintiți rapoartele secrete despre cum, cu noua tehnologie, avantajul Chinei va dispărea întrucât fiecare își va putea produce obiectele personalizate? Unii vorbeau despre cum designerii vor vinde doar schițe ale produselor care apoi vor fi aduse la realitate prin tipărirea în tehnologia 3D. Ce s-a ales din toată această bulă? Mai nimic. În tipărirea 3D tot chinezii au ajuns lideri, experimentând inclusiv tipărirea de case. Din punctul meu de vedere o mare inutilitate.

Nu există altă concluzie decât că se încearcă aceeași scamatorie, cu diferența că acum lumea nu mai este atât de proastă, iar butaforia americană s-a cam cojit, astfel încât scamatorul, în loc de a ne apărea strălucitor și invincibil, își arată vârsta înaintată și uzura exagerată. De aceea trucurile nu-i mai ies, ajungând chiar de râsul copiilor care, în alte vremuri, rămâneau fascinați de „puterile” iluzionistului de pe scenă. Însă cum mai poți impresiona pe cineva când jobenul e ponosit, iar mantia mâncată de molii?

Autor: Dan Diaconu

Citiți și:

Dan Diaconu: A început războiul SUA-China

Dan Diaconu: Un tur de orizont asupra evoluțiilor economice ale Occidentului

yogaesoteric

23 februarie 2024