Faza finală a războiului financiar global: Situaţia globală financiar-bancară şi bursieră – între bula bursieră şi banii virtuali

În cadrul acestui subiect avem cele trei aspecte majore deja enumerate în titlu: partea financiară propriu-zisă, adică banii, cea bancară şi fenomenul legat de bursele (şi, implicit, cu acţiunile şi cu alte „instrumente sofisticate” cu care acestea operează) pe de întregul Glob, din acest moment. Şi, deşi le vom puncta pe fiecare în parte la momentul oportun, acum haideţi să le privim din perspectivă unitară, ca parte a unei economii globale cu care „ceva (mare) se petrece”!

În cadrul acestui subiect avem cele trei aspecte majore deja enumerate în titlu: partea financiară propriu-zisă, adică banii, cea bancară şi fenomenul legat de bursele (şi, implicit, cu acţiunile şi cu alte „instrumente sofisticate” cu care acestea operează) pe de întregul Glob, din acest moment. Şi, deşi le vom puncta pe fiecare în parte la momentul oportun, acum haideţi să le privim din perspectivă unitară, ca parte a unei economii globale cu care „ceva (mare) se petrece”!

Şi, dacă veţi considera în continuare că, totuşi, datele generale nu sunt suficient de concludente că am putea fi în pragul unei mişcări economice bruşte şi de amploare nu prea cunoscută până acum, haideţi să mai vedem câteva remarci venite dinspre zona celor care (încă) dau tonul în mediul economico-financiar – prin mesaje foarte clare, de început de an, transmise prin media oficială, ca să nu mai existe niciun dubiu în acest sens…

Aşadar, iată câteva mesaje cât se poate de limpezi, fără dubii sau interpretări, transmise în acest sens încă din primele zile ale acestui an, de către (sau prin) cei care trag sforile („păpuşarii”) la vârful piramidei economico-financiare:

– „La Davos, George Soros face previziuni înfricoşătoare”;

– „George Soros: Lumea se îndreaptă spre o situaţie pe care nu o poate stăpâni”;

– „Un bancher de top avertizează (fost economist-şef al Băncii Reglementelor Internaţionale, adică Banca-Băncilor): «Este mai rău decât în 2007! Se prefigurează un val de falimente la nivel mondial»”;

– „Sfatul neobişnuit de direct al RBS (Royal Bank of Scotland), adresat propriilor clienţi: «Vindeţi tot, ne pegătim de un an cataclismic»”;

– „Damien McBride, fost consilier al precedentului prim ministru britanic (Gordon Brown) avertizează asupra unui colaps economic iminent”;

– „Daniel Dăianu: un nou val de crize în lume, în 2016 ?”;

– „Patru mari ameninţări pentru economie”;

– „Cei mai bogaţi 400 de oameni (evident, dintre cei cunoscuţi, cei «publici») au pierdut 194 miliarde de dolari, în prima săptămână din 2016”;

– „Societe Generale: «S&P 500 se va prăbuşi cu 75% în urma deflaţiei din China»”.

Din toate aceste date „îmbrăcate” în mesaje cât mai oficiale, dar în acelaşi timp discrete, se observă cum Bursa este văzută ca fiind una din cele mai afectate instituţii financiare din lume, căci indicele S&P 500 este în pericol de a se prăbuşi cu 75% (!) din valoarea sa actuală.

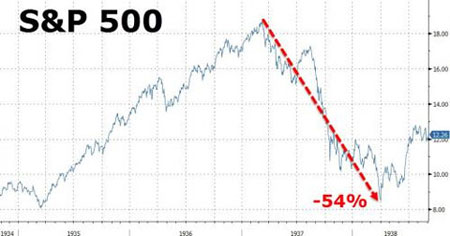

Dacă aceste informaţii extrem de alarmiste – care ne indică faptul că „ceva se petrece şi cu bursele” – ar fi prea puţin credibile, căci acest fapt nu este evidenţiat în mass-media principală, şi dacă veţi considera că Societe Generale (concernul bancar francez ce deţine inclusiv BRD-ul din România) bate câmpii, în stil francez… atunci haideţi să vedem (în original, în engleză), cum un studiu intern al FED-ului american (Rezerva Federală Americană) consideră că piaţa (cea bursieră, a acţiunilor), în scurt timp, ar urma să piardă doar… JUMĂTATE din valoarea actuală!

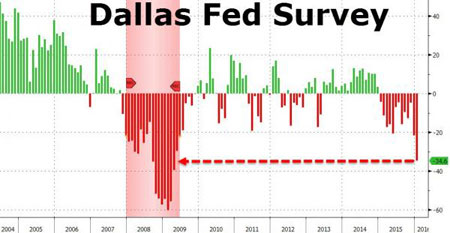

Iar aceste studii interne realizate în mod direct de FED nu se bazează doar pe comparaţii cu anii 1930 şi prognoze foarte bine documentate, ci şi pe evoluţia indicilor FED-urilor regionale (cele 12 Bănci Regionale, numite Regional Federal Rezerve Banks), în care, spre exemplu, Fed-ul Regiunii Dallas ne arată cum evoluţia pieţei a avut o creştere negativă în cursul anului trecut, 2015, cu o prăbuşire a valorilor începând cu ianuarie 2016, la cifre tot mai apropiate (la aproximativ o treime) de minimele de la finele anului 2008 şi începutul lui 2009.

Chiar şi aceste valori le considerăm a fi modeste faţă de situaţia reală, din teren, dintre economia reală şi cea fantasmagorică, a burselor, evidenţiată cel mai bine de Adrian Mitroi, profesor de economie comportamentală la ASE Bucureşti, care precizează că, de la minimul din anul 2009 şi până la maximul din 2015, economia mondială reală a crescut cu aproximativ 7%, în timp ce indicele bursier cel mai reprezentativ, de care am amintit, S&P 500, a crescut… de 3 ori, adică cu 300%!

În acest fel, credem că v-aţi putut forma deja o imagine cât mai clară a ceea ce înseamnă bursele (Piaţa de Acţiuni), în general, şi mai ales în această perioadă, în special, în care cel mai umflat este balonul bursier, dintre toate celelalte bule cu care am fost obişnuiţi până acum. De fapt, se spune că acesta va fi balonul a cărui spargere va declanşa degringolada generală care va urma, prin reaşezarea extrem de brutală a valorilor – acolo unde vor mai rămâne ceva valori de (re)aşezat.

Şi care deja a început în China, încă de anul trecut, odată cu căderile bursiere din vara anului 2015, corelate cu devalorizarea yuan-ului – aspecte prezentate în mod explicit inclusiv de către guvernatorul Băncii Centrale a Chinei, încă din acea perioadă, când a subliniat acest aspect într-o întâlnire a G20, prin folosirea de trei ori a cuvântului „a sparge” – dar nu pentru economia chineză, ci ca referire la o bulă pe piaţa chineză a acţiunilor.

Pentru a înţelege şi mai în detaliu acest aspect, în contextul cât mai general actual, vă invităm să urmăriţi şi studiul realizat în acest sens de Laurenţiu Primo, în una din emisiunile sale, Actualitatea Românească, în care promovează cu atâta perseverenţă şi totală pasiune valorile meritocraţiei, inclusiv în România:

Aşadar, până acum putem observa că economia globală scârţâie din toate încheieturile, cu severele corecţii aşteptate, provocate în primul rând de spargerea bulei bursiere, asemănătoare bulei bancare care s-a spart cu atâta zgomot în septembrie 2008 (a cărei explozie a fost declanşată de scânteia prăbuşirii Băncii Lehman Brothers)…

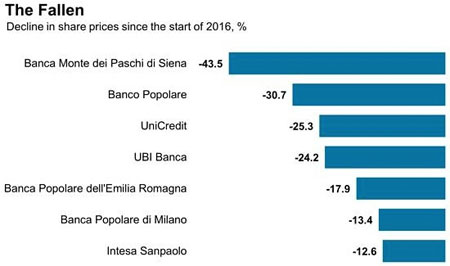

Şi iată că, în acest fel, am ajuns şi la bănci şi la „materia lor primă”, adică banii! Pentru că, acum, scenariul filmului apocaliptic are în prim-plan bursele, iată că primele ştiri dramatice nu mai sunt oferite de bănci (în mod aparent), aşa cum se petrecea în 2008 şi 2009. Cu toate acestea, observăm cum, de curând, au început să curgă informaţii despre cea mai fragilă structură bancară naţională, care se evidenţiază a fi, momentan, în Italia.

Acest grafic de mai sus ne indică gradul de afectare (expunere) a activelor băncilor respective, care nu apar a fi deloc minore – ca, de exemplu, UniCredit, binecunoscută şi în România – culminând cu mai puţin cunoscuta Bancă MONTE dei PASCHI di SIENA, dar care a fost expusă inclusiv de Cobra, ca fiind Bancă a Vaticanului (Banca Iezuiţilor) şi una din băncile de bază ale Nobilimii Negre (ale Familiei CHIGI din Siena), deci a Cabalei italiene… Acest aspect cred că spune foarte mult, dincolo de orice alte comentarii, despre situaţia generală actuală a Cabalei, care, cu adevărat îşi pierde puterea pe zi ce trece… fiind tot mai mult prinsă în corzi (tot mai groase)!

Aceasta să însemne, oare, că, în prezent, aceşti cabalişti şi-au pierdut puterea reală? După ultimele evoluţii din lumea occidentală, se pare că încă nu!

Unul dintre subiectele care circulă intens pe „subteranele puterii” Cabalei (atâtea câte mai sunt acestea) se referă la ideea dispariţiei cash-ului, adică a banilor fizici, şi înlocuirea lor cu banii electronici! În acest sens, nordicii sunt cei mai evoluaţi în această mişcare, care este pe punctul de a deveni efectivă cel puţin în Suedia, unde doar un mic procent (mai puţin de 5%) din totalul banilor vehiculaţi în vânzările cu amănuntul mai sunt fizici, restul de peste 95% fiind electronici, adică pe card!

Iată că şi Norvegia doreşte (sau este împinsă) să facă paşi rapizi, căci, exact la fel ca şi în Germania (prin Deutsche Bank, cea mai mare bancă germană), cea mai importantă bancă norvegiană, DNB, propune eliminarea cât mai rapidă a cash-ului, dacă se poate în următoarele luni (totuşi, nemţii sunt mai ponderaţi, propunând un interval de 10 ani – asta, aşa, pentru liniştirea mentalului colectiv german).

Şi, ca să vedem că situaţia nu este deloc o utopie, un articol recent ne precizează că se vorbeşte deja de un… e-dollar, care se propune a se introduce cât mai rapid posibil, pe structura cunoscută deja a bit-coin-ului electronic – şi care chiar aşa ar urma să se numească: fed-coin („struţo-cămila” între bit-coin şi Banca Rezervei Federale a SUA)… Şi, corespunzător, aceasta s-ar însoţi de apariţia unui e-euro, cât mai curând posibil! În timp ce alte informaţii transmit că prin septembrie 2016 se va aborda foarte serios ideea naşterii unui e-pound (moneda electronică britanică). Şi, ca lucrurile să fie cât se poate de clare (sau total încâlcite), se vorbeşte şi de apariţia, concomitentă cu acestea, a e-yuan-ului chinez!

Şi, ca să vedem că situaţia nu este deloc o utopie, un articol recent ne precizează că se vorbeşte deja de un… e-dollar, care se propune a se introduce cât mai rapid posibil, pe structura cunoscută deja a bit-coin-ului electronic – şi care chiar aşa ar urma să se numească: fed-coin („struţo-cămila” între bit-coin şi Banca Rezervei Federale a SUA)… Şi, corespunzător, aceasta s-ar însoţi de apariţia unui e-euro, cât mai curând posibil! În timp ce alte informaţii transmit că prin septembrie 2016 se va aborda foarte serios ideea naşterii unui e-pound (moneda electronică britanică). Şi, ca lucrurile să fie cât se poate de clare (sau total încâlcite), se vorbeşte şi de apariţia, concomitentă cu acestea, a e-yuan-ului chinez!

Şi atunci, cum stă treaba cu acest „război”, dacă toţi s-ar alinia directivelor Cabalei? Este esenţial ca să răspundem la întrebarea elementară ce ar putea să apară: „Qui prodest?”, adică „Cui foloseşte?” acest proces de „electronizare a banilor”?

Păi, după experienţele din anii trecuţi cu cardurile (de orice tip), inclusiv cele pentru cartea de identitate (buletinul personal) şi paşaport, cu implementarea datelor personale în chip-urile de tip RFID, deja cam ştim ce implică existenţa unui card permanent pentru cumpărături: urmărirea continuă şi în timp real a celui ce foloseşte acel card. Însă, în acest caz, mai importantă decât urmărirea în sine (care, oricum, are loc permanent, prin verificarea coordonatelor de poziţionare ale telefonului mobil al oricărui cetăţean, oricât de respectabil ar fi acesta) este posibilitatea de a controla cantitatea de bani deţinută de orice persoană de pe glob: cu o simplă tastare de pe computer, aşa cum în prezent se creează bani, prin acordarea împrumuturilor bancare, tot aşa s-ar putea şterge sume de bani din conturile personale (prin transferul către conturile statului, sub pre-textul unor datorii ce nu ar fi deloc prea greu ca să fie inventate!), fără ca respectivul să aibă vreun control asupra acestei situaţii!

În acest caz, băncile vor face efectiv ce vor dori cu banii fiecărei persoane, putându-i confisca, pur şi simplu, prin practica așa-ziselor „dobânzi negative”, adică acea dobândă a băncii prin care posesorul depozitului bancar este recompensat prin preluarea de către bancă a sumei corespunzătoare dobânzii respective – altfel spus, băncile nu mai plătesc dobândă pentru că primesc bani de la deponenţi, ci primesc dobândă pentru că „au grijă de banii oamenilor”.

Deocamdată, pe glob, sunt patru bănci centrale care folosesc deja acest procedeu: Băncile Centrale din Suedia, Danemarca, Japonia (proaspăta sosită în acest club) şi Banca Centrală Europeană.

Şi, dacă deocamdată aceste dobânzi negative sunt neglijabile (ca exemplu, acestea se învârt în jurul valorii de –0,25%, iar la BCE chiar mai puţin), ei bine, în cazul în care aceste dobânzi vor creşte spectaculos (în teritoriul negativ), este evident că populaţia se va îndrepta cu aceeaşi viteză către bănci pentru a-şi retrage economiile care, în acest mod, vor ajunge direct la… ciorap!

Însă, dacă toţi banii vor fi electronici – precum se preconizează în foarte scurt timp a se ajunge, ca de exemplu, în Norvegia şi Suedia – ce se va petrece atunci? Cine, ce va mai putea retrage? În acest fel, scenarii de genul „1984” al lui Orwell vor părea mici copilării pe lângă ce ar putea veni, ca scenariu în care statul poate urca oricând dobânda, cu cât va avea chef, că tot nu va exista altă variantă decât cea a punerii în practică!

Însă, dacă toţi banii vor fi electronici – precum se preconizează în foarte scurt timp a se ajunge, ca de exemplu, în Norvegia şi Suedia – ce se va petrece atunci? Cine, ce va mai putea retrage? În acest fel, scenarii de genul „1984” al lui Orwell vor părea mici copilării pe lângă ce ar putea veni, ca scenariu în care statul poate urca oricând dobânda, cu cât va avea chef, că tot nu va exista altă variantă decât cea a punerii în practică!

Imaginaţi-vă că, la o dobândă „propusă” (adică impusă) de… -99,(9)% (cine ar putea împiedica să se ajungă la aşa ceva, într-un oarecare timp?), statul s-ar oferi în mod generos să asigure protecţia socială pentru întreaga populaţie, aşa cum ştie el mai bine – căci va avea grijă să ne precizeze că EL, statul, va şti mai bine decât noi ce să facă cu banii (colectaţi prin această dobândă negativă) şi cât, cum şi unde să ni-i aloce.

Iată, ca exemplu, un mic exerciţiu de imaginaţie a ceea ce ar putea reprezenta (ca totală sclavie financiară, „cu acte în regulă”) acest proces combinat al dispariţiei banilor fizici cu impunerea de către stat, în mod total discreţionar, a dobânzilor negative! În acest fel, ajungem să facem ceea ce unii dintre noi nu au crezut că vor face vreodată – să privească cu mai multă atenţie către banii fizici, care, culmea-culmilor, sunt şi ei doar o creaţie de hârtie sau plastic, fiind în ultimă instanţă doar „banc-note”, adică „note de bancă” (de tip „fiat”, fiduciare, adică „promisiuni de plată”), create de aceste aşa-zise „Bănci Centrale”, şi în care rezerva fracţionară şi dobânda compusă pe care încă ne-o impun, în prezent, aceste perverse structuri bancare, par a fi doar copilării pe lângă ultimele propuneri, care combină E-BANII (banii virtuali) cu dobânda (compusă!) negativă!

De aceea, în prezent, lupta financiară care se dă între forţele cabalei occidentale (SUA-NATO) şi Alianţa Estică (Rusia-China), se referă şi la acest aspect, al controlului banilor: care monedă, a cărei/căror ţări, va domina finanţele globale în perioada următoare?…Va fi una occidentală, virtuală (centrată pe e-dollar şi/sau e-euro) sau orientală, concretă şi mai ales „acoperită în aur” (yuan-ul chinez şi rubla rusească)?…Aceasta-i întrebarea!

Merită să medităm la lumea pe care ne-o dorim fiecare, în care să ne imaginăm, în deplină libertate, cum vedem banii şi fluxurile financiare şi economice într-o astfel de lume, care, în mod absolut uimitor, ar putea fi mai aproape de noi decât ne permitem să ne imaginăm în prezentul 3-4D…

Citiţi şi:

Pe fondul unui sistem financiar bolnav, China ar putea antrena întreaga lume într-o criză fără precedent

A venit vremea să vă pregătiţi pentru cea mai severă criză financiară din istorie

yogaesoteric

7 aprilie 2016